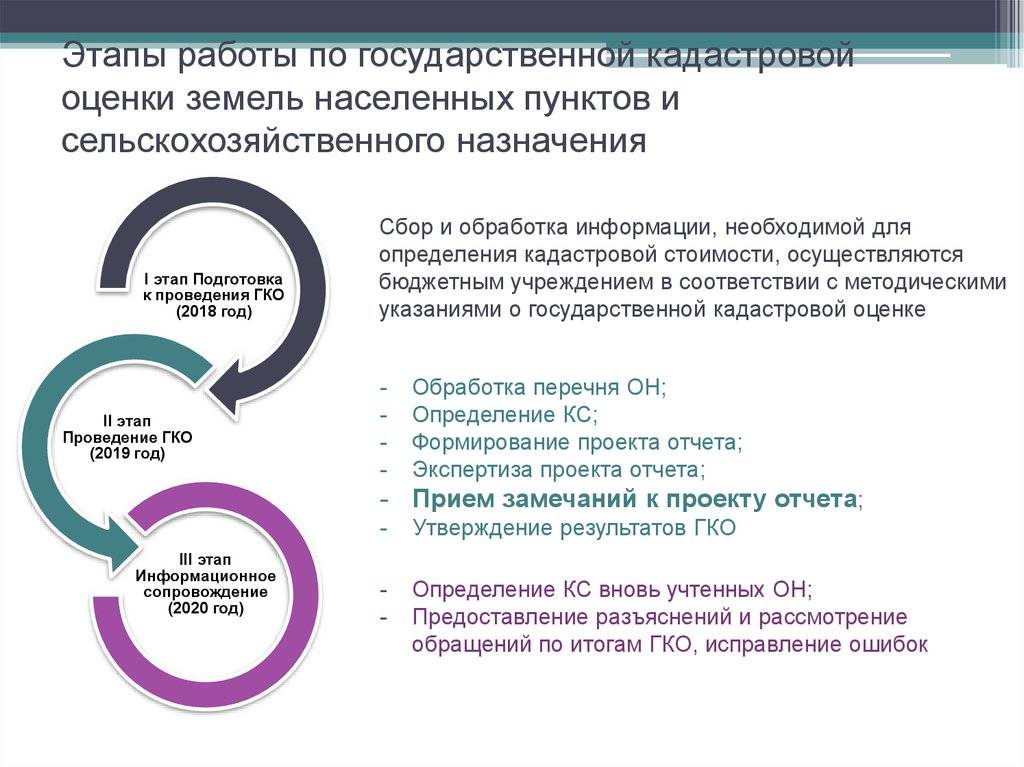

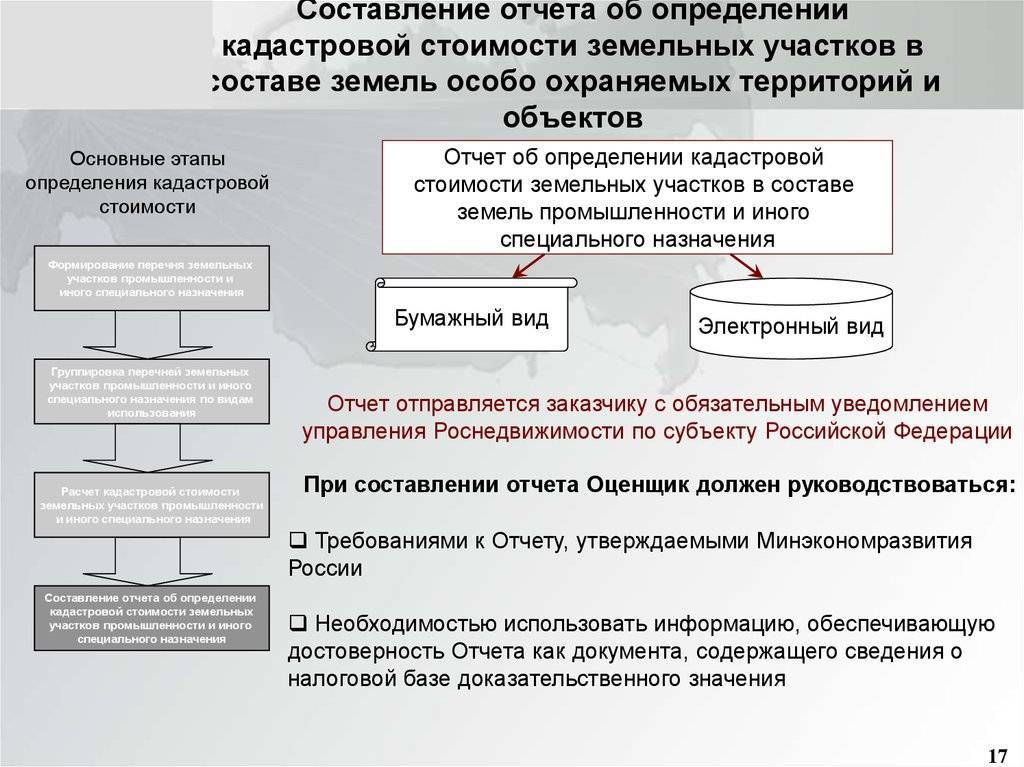

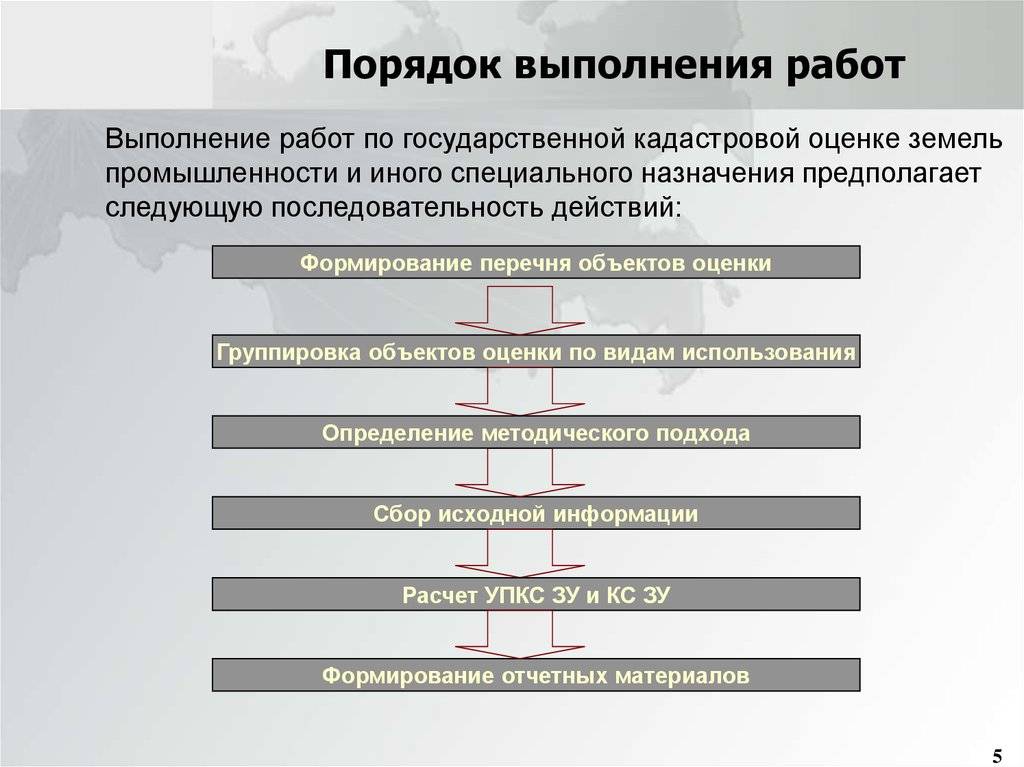

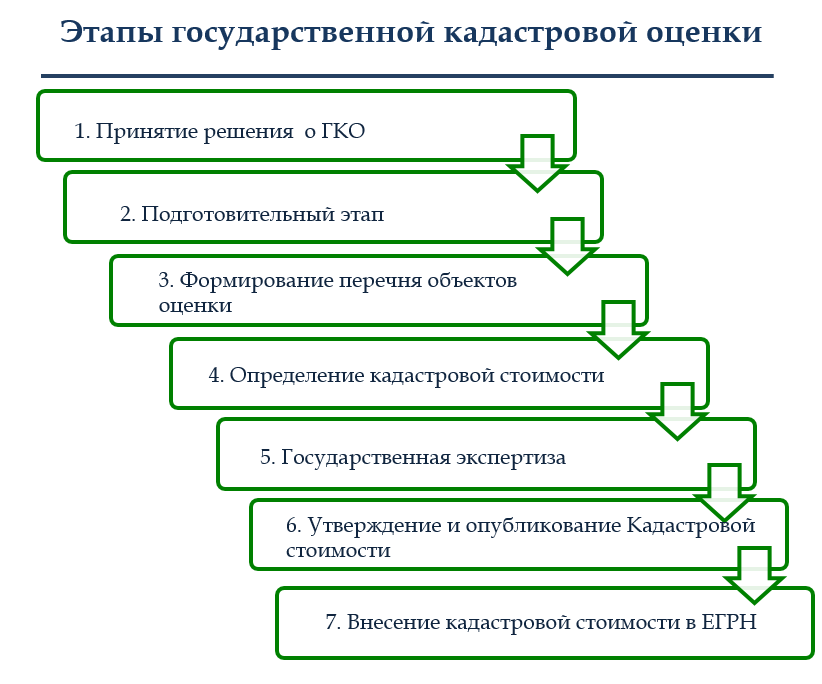

Типичный алгоритм кадастровой оценки выглядит следующим образом:

- Принимается решение о проведении такой оценки.

- Формируется перечень объектов работ.

- Осуществляется группировка объектов по категориям.

- Определяется методика расчета.

- Выполнение непосредственных расчетов.

- Формирование отчетов и занесение полученной информации в государственную базу.

Во время этой процедуры учитываются все существующие ограничения, связанные со способом использования земельных участков. К кадастровой оценке могут привлекаться не только государственные организации, но и лица (физические, юридические), которые обладают разрешением на проведение такой деятельности.

Методы кадастровой оценки земли

Земельный кодекс предусматривает различные способы формирования стоимости объекта недвижимости. При её определении инженер выбирает конкретный метод, на основании которого он будет осуществлять кадастровую оценку. Законом их предусмотрено 7:

Земельный кодекс предусматривает различные способы формирования стоимости объекта недвижимости. При её определении инженер выбирает конкретный метод, на основании которого он будет осуществлять кадастровую оценку. Законом их предусмотрено 7:

- нормативный;

- сравнения продаж;

- доходный;

- распределения;

- выделения;

- остатка;

- разделения на участки.

Ознакомимся с каждым более подробно, обратившись к главе 17 Земельного кодекса России.

Нормативный метод

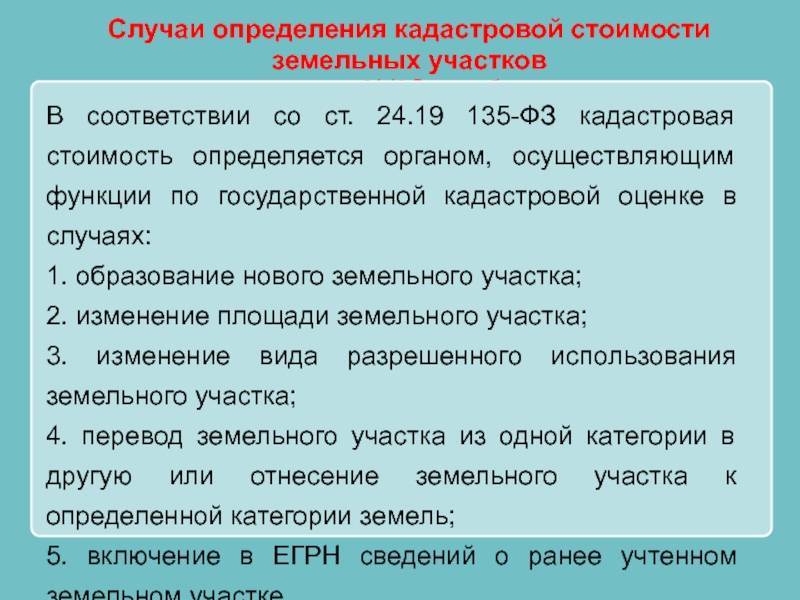

Этот метод самый простой. Он устанавливается законодателем для разных категорий земельных участков. Ежегодно для каждой из них утверждается нормативная кадастровая стоимость. Такой метод применяется при следующих юридических действиях:

- заключение кредитного договора, залогом по которому будет являться земельный участок;

- определение доли каждого акционера в уставном капитале организации;

- национализация (ситуация, когда государство забирает у собственника его земельный участок из-за небрежного обращения или порчи почвы);

- оформление имущества, которое будет передано по наследству.

Метод сравнения продаж

Инженер заранее изучает информацию о ценах каких-либо сделок с земельным участком, которые по категории и квадратуре являются аналогичными с оцениваемым им. После этого он сопоставляет их стоимость и вносит корректировки под недостающую площадь.

Доходный метод

Данный способ кадастровой оценки земельного участка является одним из сложнейших. Как правило, он применяется в отношении очень дорогих объектов недвижимости (например, поля сельскохозяйственного назначения), выручка с доходов которых ежемесячно превышает миллионы российских рублей. Данный метод используется исключительно для целей бизнеса. Его суть сводится к тому, чтобы оценить не только сам земельный участок, но и предполагаемый доход, который он может принести будущему собственнику (покупателю). При этом кадастровым инженером учитываются выгодное местоположение, наличие или отсутствие коммуникаций на участке, а также все варианты его наиболее эффективного использования.

Метод распределения

Такой способ кадастровой оценки применяется только для застроенных участков. Инженеру необходимо узнать подробную информацию о наличии всех построек на конкретной земле. Это могут быть дачи, дома, сараи, гаражи, производственные объекты. Данный метод преимущественно используется гражданами, а не организациями. После получения информации из Росреестра кадастровый инженер оценивает не только сам земельный участок, но и находящиеся на нём постройки любого типа путём распределения стоимости. И при заключении договора купли-продажи сторонам надлежит руководствоваться ценой и земельного участка, и находящейся на нём недвижимости.

Метод выделения

Данный метод применяется для тех земельных участков, которые были каким-то образом улучшены. Например, это может быть мелиорация сельскохозяйственных угодий или внесение торфа в почву. При таких улучшениях закон обязывает кадастрового инженера оценить земельный участок методом выделения. Он должен рассчитать цену земли до внесения в неё улучшений, а затем и их стоимость. В отчёте об оценке кадастровый инженер представляет выделенную стоимость земельного участка.

Метод остатка

Данный способ применяется в отношении незастроенных земельных участков. Он сводится к тому, что инженер оценивает не только саму землю, но и остаточную возможность её застройки всеми различными способами, которые могут принести доход или как-то послужить в коммерческой деятельности организации.

Метод разделения на участки

Такой способ применяется кадастровым инженером, когда оцениваемый объект очень большой по количеству гектаров и оценить его не представляется возможным ни одним из вышеприведённых методов. Для этого специалист юридически разделяет земельные участки, устанавливает их число и размеры, а затем рассчитывает все расходы, связанные с разбивкой. После он устанавливает дисконт – показатель, который потенциально может принести ущерб от такого метода оценки, и вычитает его из общей кадастровой стоимости.

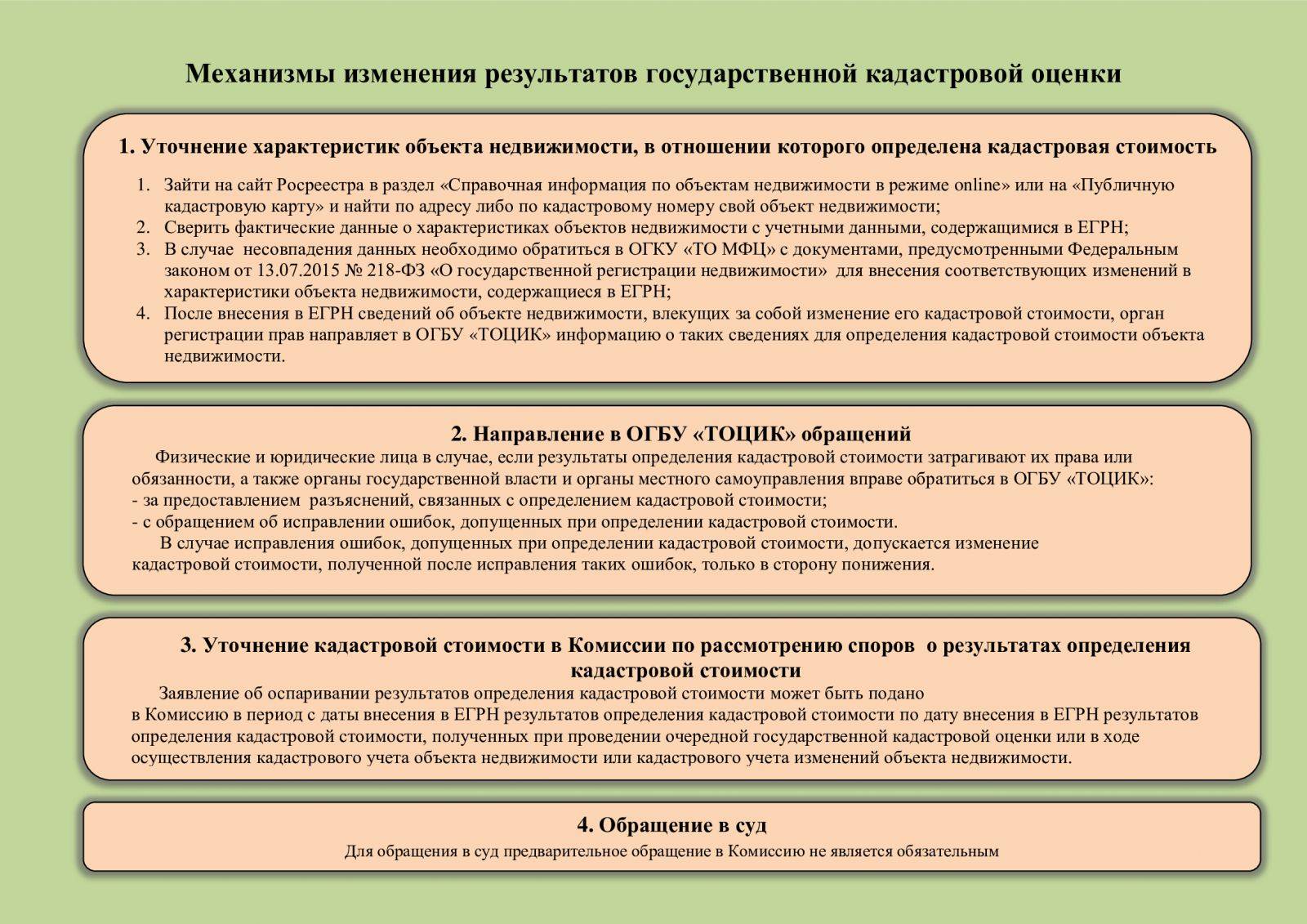

Порядок оспаривания кадастровой стоимости объекта недвижимости

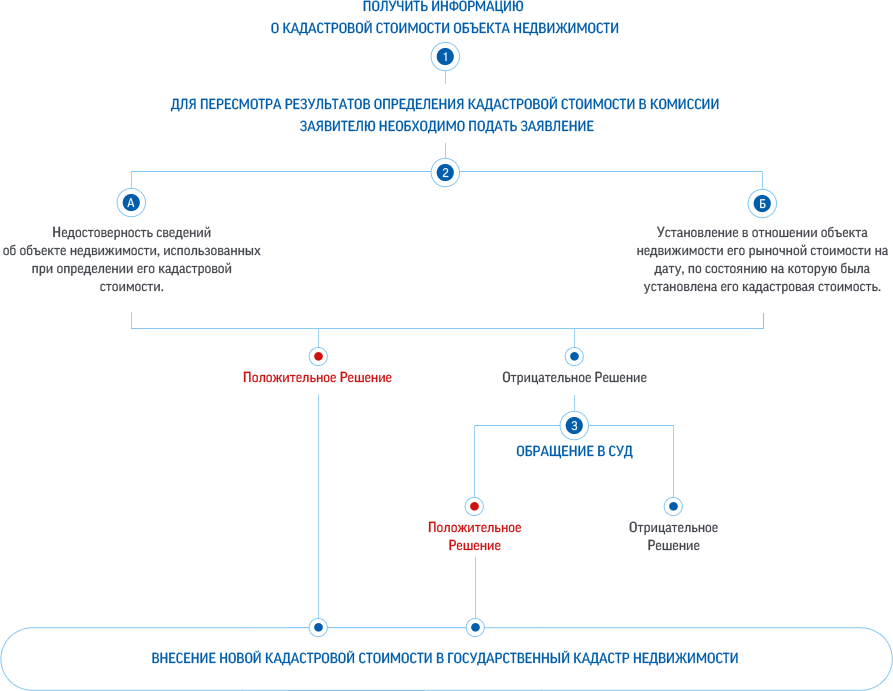

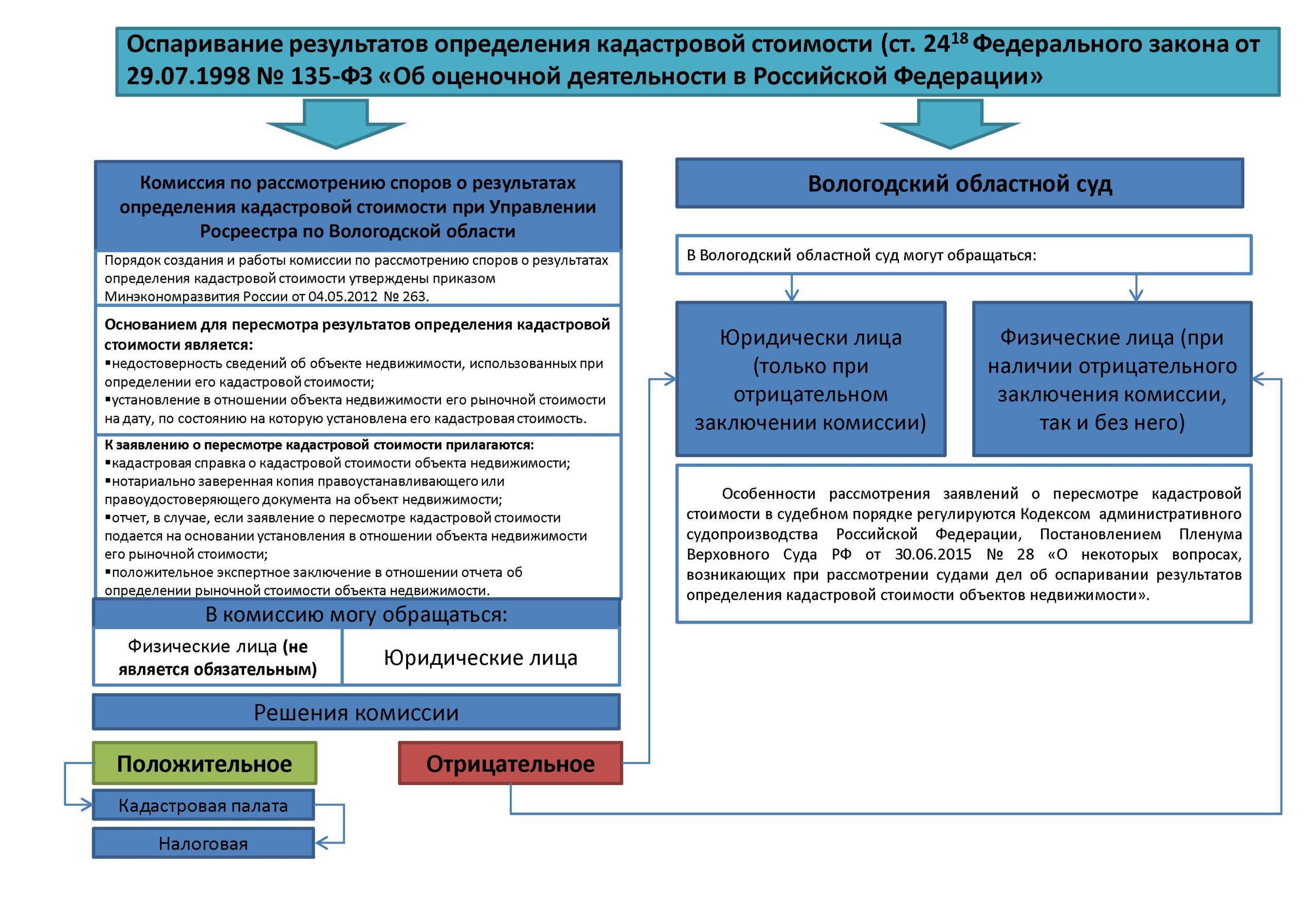

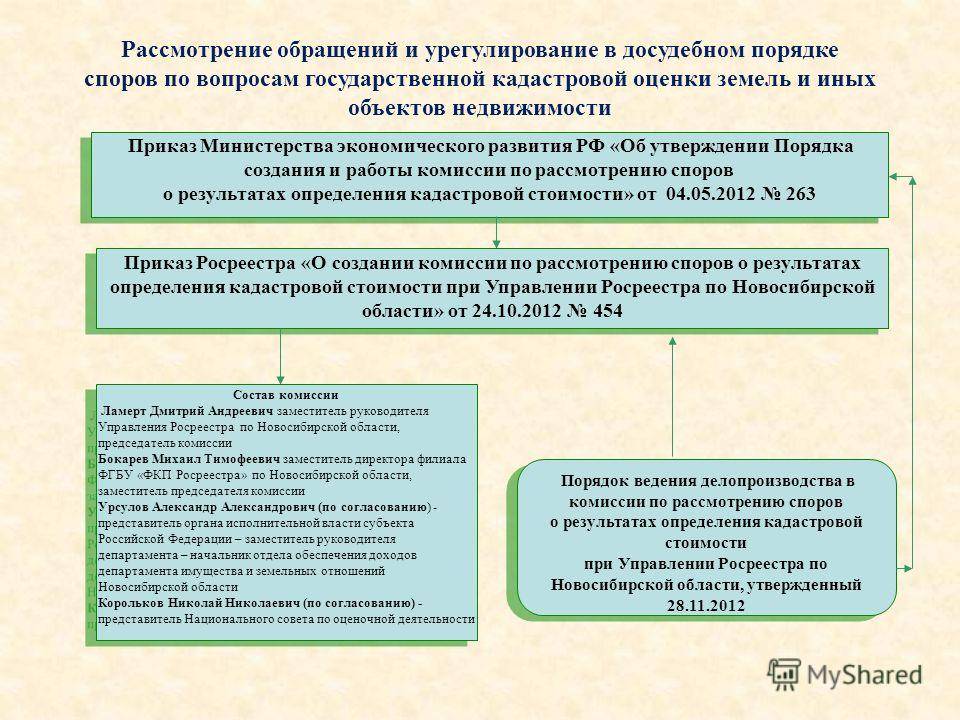

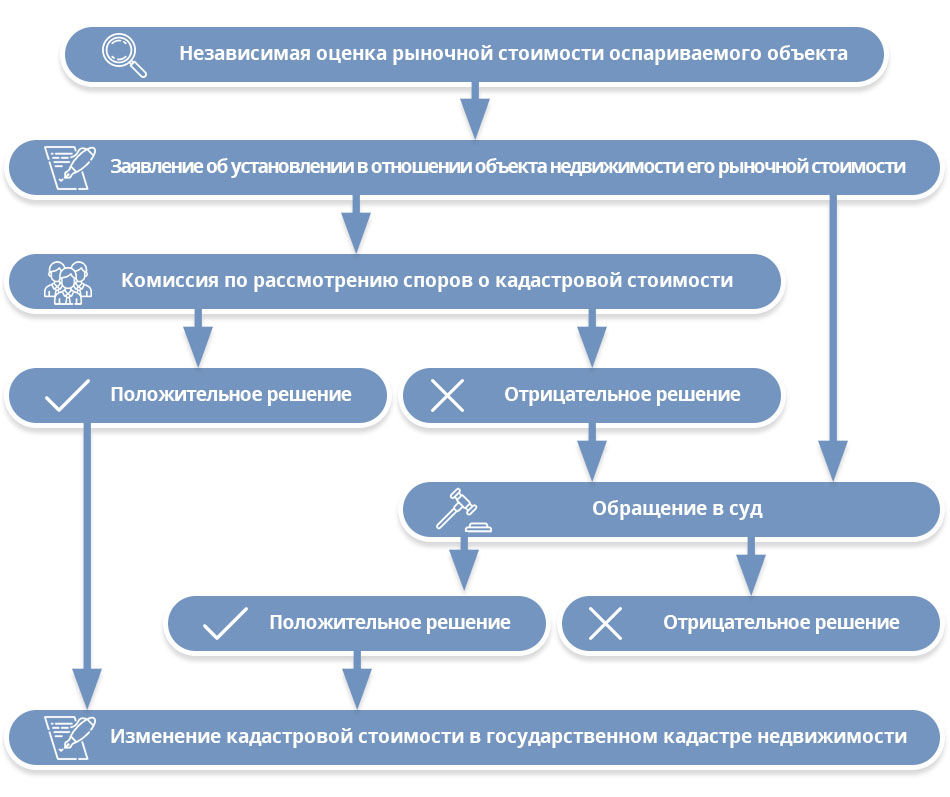

Особенности рассмотрения споров о результатах определения кадастровой стоимости установлены ст. 24.18 Федерального закона № 135-ФЗ. Оспаривать кадастровую стоимость могут физические и юридические лица (если затрагиваются их права и обязанности), а также органы госвласти (ОГВ) и муниципального самоуправления (ОМС) в отношении объектов недвижимости, находящихся в государственной или муниципальной собственности. В качестве органов, рассматривающих заявления об оспаривании кадастровой стоимости, предусмотрены суд и комиссия по рассмотрению споров о результатах определения кадастровой стоимости (далее – комиссия). При этом физические лица не обязаны до суда обращаться в комиссию. Комиссия действует в соответствии с порядком, установленным Приказом Минэкономразвития РФ № 263.

Основанием для пересмотра комиссией результатов определения кадастровой стоимости является:

- недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость.

При этом к недостоверным сведениям относится допущенное при проведении кадастровой оценки искажение данных об объекте оценки, на основании которых определялась его кадастровая стоимость. Например, неправильное указание сведений в перечне объектов недвижимости, подлежащих государственной кадастровой оценке, либо неправильное определение оценщиком условий, влияющих на стоимость объекта недвижимости (местоположение объекта оценки, его целевое назначение, разрешенное использование земельного участка, аварийное состояние объекта, нахождение объекта в границах санитарно-защитных зон и других зон с особыми условиями использования территории и иные условия), неправильное применение данных при расчете кадастровой стоимости, неиспользование сведений об аварийном состоянии объекта оценки. Кадастровые ошибки, повлиявшие на размер кадастровой стоимости, а также технические ошибки, повлекшие неправильное внесение сведений о кадастровой стоимости в ГКН, следует расценивать как недостоверные сведения об объекте недвижимости (п. 13 комментируемого постановления).

Порядок оспаривания кадастровой стоимости в комиссии может быть представлен в виде схемы (ст. 24.18 Федерального закона № 135-ФЗ):

1. Обращение в комиссию с заявлением о пересмотре кадастровой стоимости | |

|---|---|

Основание – недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости | Основание – установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую установлена его кадастровая стоимость |

Приложения к заявлению: – кадастровая справка о кадастровой стоимости объекта недвижимости; | Приложения к заявлению: – кадастровая справка о кадастровой стоимости объекта недвижимости; |

– нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление подается правообладателем; – документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости; – иные документы | – нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление подается правообладателем; – отчет, составленный на бумажном носителе и в форме электронного документа; – положительное экспертное заключение на бумажном носителе и в форме электронного документа в отношении отчета об определении рыночной стоимости объекта недвижимости, подготовленное экспертом или экспертами саморегулируемой организации оценщиков, членом которой является оценщик, составивший отчет; – иные документы |

2. Рассмотрение комиссией заявления | |

3. Принятие решения | |

– об отклонении заявления о пересмотре кадастровой стоимости в случае использования достоверных сведений об объекте недвижимости при определении кадастровой стоимости; – о пересмотре результатов определения кадастровой стоимости в случае недостоверности сведений об объекте недвижимости, использованных при определении его кадастровой стоимости | – об определении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости; – об отклонении заявления о пересмотре кадастровой стоимости |

4. Направление уведомления о принятом решении заявителю и органу местного самоуправления, на территории которого расположен объект недвижимости |

Заинтересованные лица: кто они?

Основаниями для обжалования результатов оценки в комиссии являются обстоятельства, поименованные в абз. 12 – 14 ст. 24.18 Закона об оценочной деятельности:

- недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

- установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

На первом этапе оспаривания кадастровой стоимости заинтересованными лицами являются собственники земельных участков: юридически лица или органы государственной власти (или органы местного самоуправления). Это следует из абз. 10 ст. 24.18 названной статьи.

Абзацами 15 и 16 данной статьи уточнено, в каких именно случаях могут быть поданы жалобы: в случаях, если результаты определения кадастровой стоимости затрагивают права и обязанности юридических лиц.

Комиссия вправе принять два вида решений: либо удовлетворить требования заявителя (например, уравнять кадастровую и рыночную стоимость объекта), либо отклонить заявление заинтересованного лица.

Решения комиссии могут быть оспорены в суде (второй этап).

Отметим, положения гл. III.1 Закона об оценочной деятельности в прежней редакции не определяли, кто и на каких основаниях мог оспорить решения комиссии в судебном порядке.

Новая редакция восполняет указанный пробел законодательства, но лишь отчасти. Так, абз. 38 ст. 24.18 Закона об оценочной деятельности теперь установлено, что результатыкадастровой оценки могут быть оспорены юридическими лицами в случае, если результаты определения кадастровой стоимости затрагивают права и обязанности этих лиц, а также органами государственной власти в отношении объекта недвижимости, находящегося в государственной или муниципальной собственности, в суде по основаниям, упомянутым выше, только в случае отклонения комиссией заявления о пересмотре кадастровой стоимости, поданного по соответствующему основанию, либо в случаенарушения комиссией сроков для рассмотрения подобного заявления.

Таким образом, в силу прямого указания закона заинтересованными в оспаривании кадастровой стоимости лицами являются юридические лица, чьи интересы затрагивают результаты кадастровой оценки. Отметим, интерес в данном случае является ключевым моментом.

Между тем исходя из формулировки упомянутого абзаца нельзя сделать однозначный вывод, вправе ли орган исполнительной власти (например, администрация города) самостоятельно обжаловать решение комиссии (в частности, положительное решение о признании кадастровой стоимости равной рыночной), принятое в отношении земельного участка, собственником которого является частное лицо.

Однако правовая позиция Президиума ВАС, изложенная в Постановлении № 13839/13, не оставляет на этот счет никаких сомнений. Подчеркнем, выводы высших арбитров сделаны в отношении положений гл. III.1 Закона об оценочной деятельности в прежней редакции (в частности, ст. 24.19). Но несмотря на усилия законодателя конкретизировать правовые нормы, они являются актуальными и для новой редакции названной главы.

Подходы к определению стоимости ЗУ

Компромиссом между ревизионной системой ГКН и гражданами из числа землепользователей, является гибкая оценка недвижимости и земельных участков, допускающая перепроверки правильности проведённых расчётов.

Нередко используя различные подходы и методы оценки земельных участков, на одном и том же наделе, получаются различные результаты.

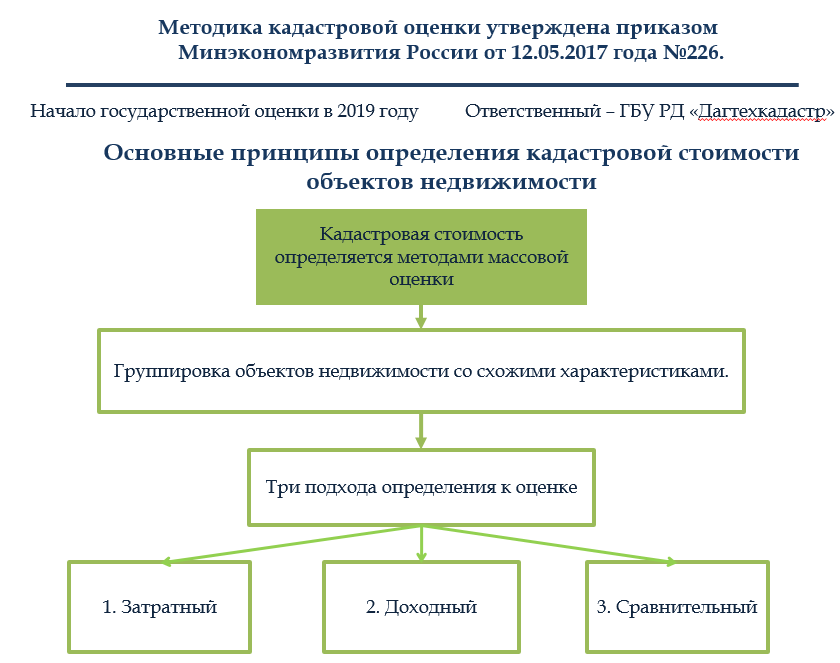

Наиболее распространённые подходы оценки земельного участка при определении цены недвижимости, считаются:

- сравнительный;

- затратный;

- доходный.

Сравнительный

Здесь выявляются ранее успешно используемые аналоги, с подобными свойствами ЗУ. В их числе:

- близость (удалённость) к центру населённого пункта;

- тип населённого пункта;

- соответствие зоне застройки;

- расположение в черте города или за его пределами;

- развитие транспортных сообщений и инфраструктуры;

- наличие инженерных коммуникаций;

- экология и условия ландшафта.

Выделяя кадастровые кварталы со сходными параметрами, где недавно проводилась ревизия, оценщики нередко устанавливают аналогичную кадастровую стоимость.

Сравнительный подход к оценке земельных участков применим только к таким участкам, которые имеют аналоги.

После проведения анализа и мониторинга, вносятся соответствующие поправки, основанные на несущественных различиях массивов.

Больше сведений о сравнительном подходе смотрите в следующем видео:

Затратный

Здесь существенную роль играют капитальные вложения, внесённые из муниципального или государственного бюджета. Например:

- благоустройство инфраструктуры;

- проведение коммуникаций;

- строительство автомагистрали и т.п.

Их окупаемость зависит от постепенного внесения в бюджет затраченных средств, за счёт налогообложения владельцев ЗУ.

Наш лучший юрист ждет ваш вопрос:

8 (800) 101-43-92

Затратный подход в оценке земельного участка всегда учитывает, что благоустроенные участки имеют более высокую стоимость, чем земли на пустыре.

Нередко такая ситуация не зависит от субъекта, вносящего финансовые вложения. Например, полученные на пустынной окраине земли под ИЖС, потребовали от владельцев организации работ по обеспечению зоны застройки коммуникациями. Строительство так же проводилось за счёт собственников, но стоимость земель и соразмерное увеличение налога – стали следствием усилий граждан.

О затратном подходе можете узнать больше, посмотрев видео:

Доходный

Доходный подход к оценке земельного участка используется при ревизии массивов достаточно редко. Он применяется только при оценке земель, имеющих коммерческую ценность. Например, при выделе застройщику места в элитном квартале, в особенности – в местах возведения торговых площадей или офисных зданий.

Это единственный способ оценки, который закладывает в стоимость будущие перспективы.

Ценообразование складывается из перспектив, которые допускают получение существенной прибыли из владения соответствующим участком, на основании преимуществ, которые планируются в зоне застройки. Иногда такие преимущества возникают в силу расположения ЗУ в особо благоприятном ландшафте или экологически привлекательном контексте.

Однако установление кадастровой стоимости опирается на допускаемые перспективы лишь отчасти, в отличие от рыночной стоимости, которая вправе опираться на преимущества использования ЗУ по максимуму.

Доходный подход к определению рыночной стоимости земельного участка подробнее рассмотрен в видео:

Порядок оценивания

Для начала разберемся, что такое кадастровая цена. Здесь речь идет о параметре, который получен посредством расчета с применением одной из существующих методик, и внесен в госкадастр недвижимости (ГКН). В роли оценщиков выступают независимые компании. При этом все процедуры проводятся в порядке, который прописан в Федеральном законе №135. Последовательность следующая:

- Принимается решение о необходимости организации кадастровой оценки на государственном уровне (ГКО).

- Создается список земельных участков или сооружений, которые подлежат оцениванию.

- Проводится конкурс на выбор достойного исполнителя по определению кадастровой цены. После с победителем заключается соглашение. В договоре прописываются задачи исполнителя и сроки предоставления результатов расчета.

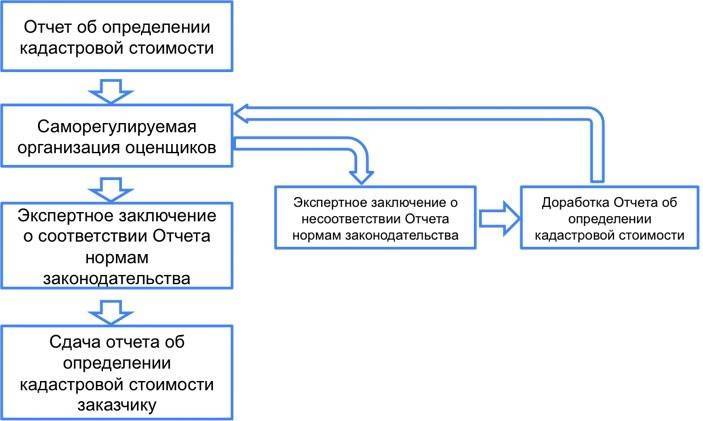

- Определяется кадастровая цена, после чего формируется итоговый отчет.

- Проводится экспертиза готового отчета на факт корректности применения действующих методик, правильности выбора сферы применения объекта и так далее.

- Утверждаются результаты вычисления кадастровой цены.

- Результаты расчетов вносятся в госреестр недвижимости.

Вопрос принятия решения о необходимости проведения ГКО лежит на региональных или местных структурах, выбирающих компанию-оценщика. Далее они оформляют с ним соглашение. По закону частота ГКО должна производиться раз в пять лет (максимальный промежуток). Существуют требования и в отношении минимального периода оценки – раз в 2 года.

Для организации ГКО формируется список объектов, которые подлежат оцениванию. При этом оценка проводится комплексно – то есть для всех объектов, расположенных на определенной территории, находящейся во владении муниципалитета или субъекта РФ. Вычисление кадастровой цены в рамках ГКО проводят независимые оценщики (об этом упоминалось выше).

По закону оценщики имеют право лично определяться с подходящим методом для расчета цены на те или иные объекты недвижимости. Как только процедура оценки завершена, ее результаты передаются в организацию Росреестра. Последний должен перенести информацию в ГКН.

Как заказать кадастровую оценку земли — пошаговая инструкция

Неправильная кадастровая оценка земельного участка приводит к возникновению всевозможных проблем, связанных с излишней уплатой налогов или снижением доходов, получаемых от его коммерческого использования.

В связи с этим ФЗ, регулирующий кадастровую оценку недвижимости (читайте об этом подробнее в нашей специальной статье), позволяет проводить ее досрочно по заявлению собственника. Делаем это в следующем порядке.

Шаг 1. Выбираем оценочную компанию

До тех пор пока действует переходный период, мы имеем право провести независимую оценку в одной из коммерческих компаний. Кадастровая оценка земель, как и другой недвижимости, возможна и непосредственно в Росреестре.

Если вы остановились на коммерческой фирме, то подойдите к ее выбору серьезно. Ведь от качества проведенных работ и от порядочности оценщиков зависит целесообразность всего мероприятия.

Выбирайте известные компании, но с адекватной ценовой политикой. Наведите вначале справки. Честные оценщики сразу скажут о целесообразности проведения оценки и не будут за это брать с вас деньги. Ценную информацию узнавайте у родственников, друзей и знакомых. В крайнем случае зайдите на тематические форумы своего города.

Шаг 2. Указываем цель проведения оценки и заключаем договор

Выбранному оценщику нужно четко довести, с какой целью вы затеяли оценку и почему вас не устраивает кадастровая стоимость, определенная ранее. Опытный специалист сразу скажет, возможно ли ее изменить и в каких пределах. Если ответ вас устроит, заключайте договор.

Что надо прописать в договоре:

- цель оценки;

- используемую методику;

- сроки выполнения работ;

- ответственность оценщика за некорректные расчеты.

Шаг 3. Согласовываем дату проведения оценки

После подписания договора согласуйте с оценщиком дату и время выезда на объект и обеспечьте ему туда доступ. Учтите, что некоторые компании за выезд берут дополнительную плату. Уточните этот момент заранее.

Шаг 4. Предоставляем необходимый пакет документов

Кроме допуска на участок и проведения на нем необходимых замеров и осмотра, оценщику нужны правоустанавливающие документы и сведения о предыдущей кадастровой стоимости. В настоящее время свидетельство о собственности на недвижимость Росреестр не выдает. Его роль играет выписка из ЕГРН. Если у вас ее по какой то причине нет, то получить этот документ очень просто.

Сделать это можно непосредственно в Росреестре или на сайте этого ведомства в электронном виде. Кроме того, многие посреднические компании предоставляют такую услугу.

Например на сайте ЕГРП 365 есть возможность по адресу или кадастровому номеру получить бесплатно основную информацию об объекте. Если нужна электронная выписка или другой документ, оплатите небольшую сумму и получите требуемое на электронную почту.

Шаг 5. Приглашаем специалиста на объект для проведения осмотра

После предоставления документов специалист их изучит и в назначенное время приедет на объект. Он проведет необходимые измерения. Ваша задача — рассказать обо всех скрытых от беглого взгляда нюансах.

Здесь нужно учесть наличие различных неблагоприятных или наоборот полезных факторов, которые влияют на конечный результат. Плодородность почвы, наличие канав, болотистых участков и других объектов.

Шаг 6. Ожидаем проведения оценки

В большинстве случаев коммерческие компании планируют сроки кадастровой оценки земель с небольшим запасом. На деле после посещения участка оценщик сможет выполнить работу за 2-3 дня. Если вам нужно быстрее, то еще на этапе заключения договора оговорите эту возможность и заплатите за срочность.

Шаг 7. Получаем отчет о проделанной работе

В назначенное время нужно прийти за готовым отчетом. При получении результата внимательно прочитайте заключение.

На что обратить внимание в заключении оценщика:

- должны присутствовать технические характеристики участка и его вид;

- сведения о собственнике;

- примененная методика и обоснования ее использования;

- вывод с итоговой кадастровой стоимостью.

Помните об увеличении налогового потенциала в случае, когда кадастровая оценка земель позволила поднять стоимость при использовании земли в качестве залога.

Для каких целей используется кадастровая стоимость?

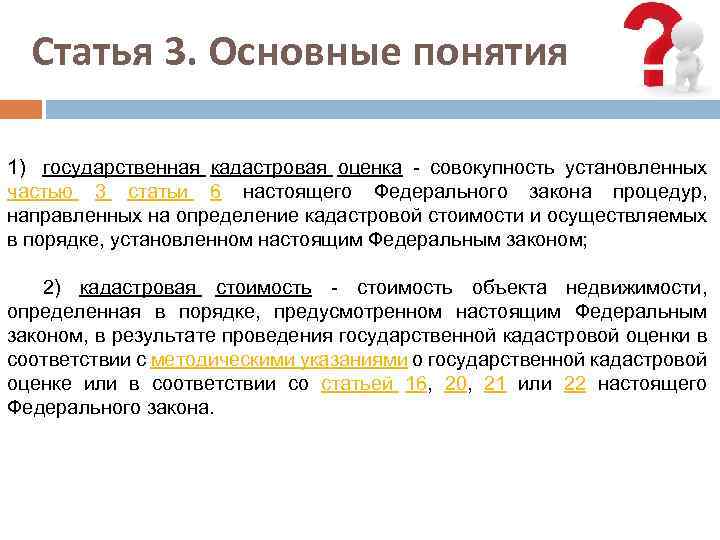

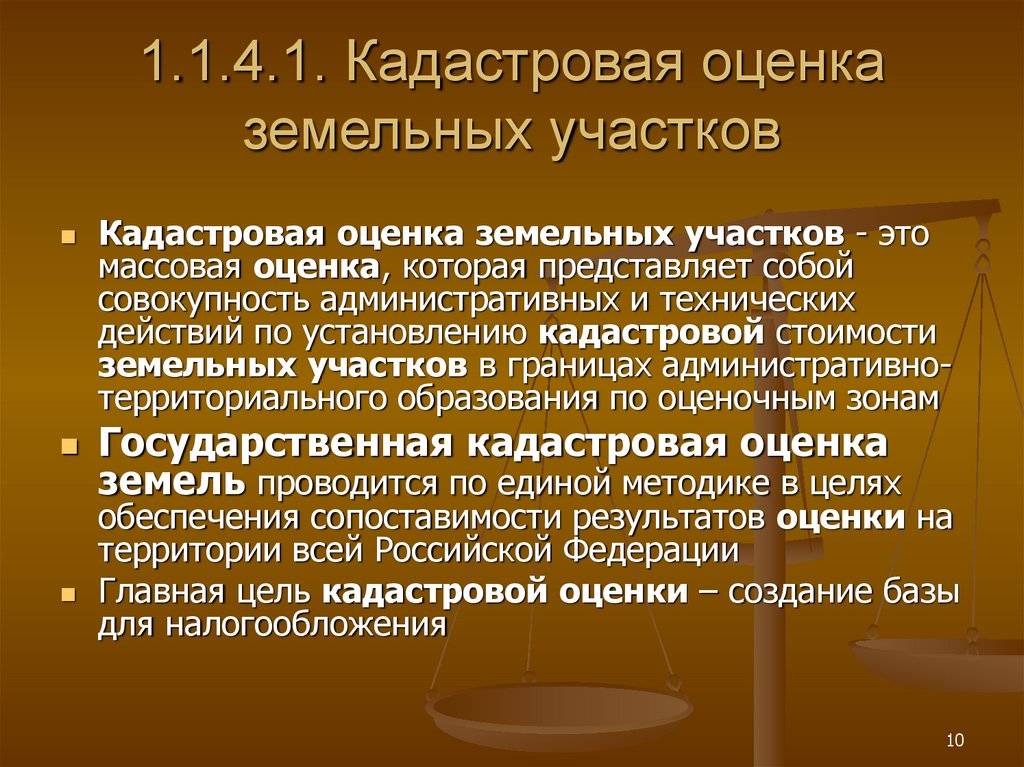

Определение кадастровой стоимости предполагает расчет наиболее вероятной цены объекта недвижимости, по которой он может быть приобретен, исходя из возможности продолжения фактического вида его использования независимо от ограничений на распоряжение этим объектом недвижимости.

Кадастровая стоимость определяется для целей, предусмотренных законодательством Российской Федерации, в том числе:

для целей налогообложения (согласно статье 390 НК РФ, налоговая база по земельному налогу определяется как кадастровая стоимость земельных участков; согласно п. 2 ст. 375 НК РФ, налоговая база по налогу на имущество организаций в отношении отдельных объектов недвижимости (например, административно-деловых и торговых центров, помещений в них) определяется как их кадастровая стоимость;

для определения размера арендной платы за земельный участок, который находится в государственной или муниципальной собственности (п. 5 ст. 65 ЗК РФ);

при установлении цены для продажи земельного участка, находящегося в государственной или муниципальной собственности (п. 3 ст. 39.4, п. 12 ст. 39.11 ЗК РФ).

7. ОСПАРИВАНИЕ РЕЗУЛЬТАТОВ ГКО

Результаты определения кадастровой стоимости могут быть оспорены в комиссии (в случае ее создания в субъекте РФ) или в суде; досудебное обращение в комиссию не требуется ни для физических, ни для юридических лиц.

Основаниями для пересмотра результатов определения кадастровой стоимости являются:

Недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости;

Установление в отношении объекта недвижимости его рыночной стоимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

Кроме того, в суд можно обратиться также с требованием об оспаривании решения, действия или бездействия комиссии.

9. ПЕРЕХОДНЫЙ ПЕРИОД

С 01 января 2017 года по 01 января 2020 годагосударственная кадастровая оценка может проводиться как в соответствии с новым ФЗ «О ГКО», так и на основе ФЗ «Об оценочной деятельности в РФ».

Решение о дате перехода к проведению государственной кадастровой оценки в соответствии с ФЗ «О ГКО» принимает высший исполнительный орган государственной власти субъекта РФ.

Субъекты РФ вправе выбрать виды объектов недвижимости и категории земель, государственная кадастровая оценка которых в переходный период должна проводиться в соответствии с ФЗ «О ГКО».

К государственной кадастровой оценке и оспариванию результатов государственной кадастровой оценке, проведение которых началось до 01 января 2017 года, применяется ФЗ «Об оценочной деятельности в РФ».

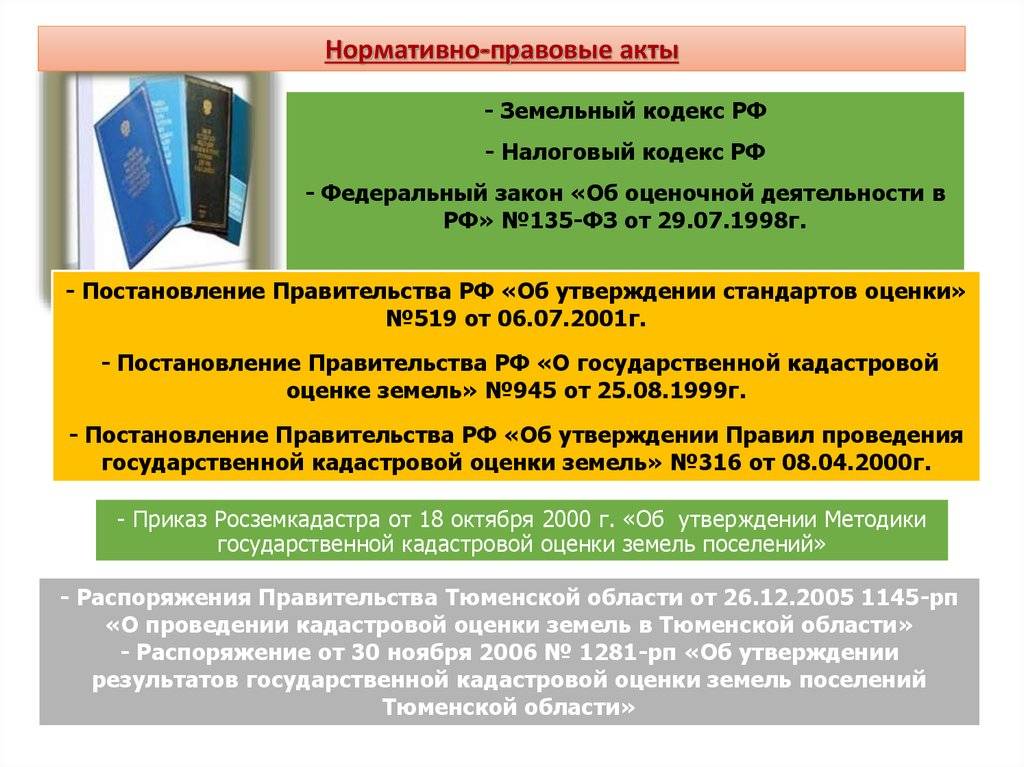

1Федеральный закон «О внесении изменений в отдельные законодательные акты Российской Федерации» от 03.07.2016 № 360-ФЗ;

2Федеральный закон «О государственной кадастровой оценке» от 03.07.2016 № 237-ФЗ;

3Федеральный закон от 25.10.2001 № 137-ФЗ «О введении в действие Земельного кодекса Российской Федерации»;

4Постановление Пленума ВС от 30.06.2015 №8;

5Постановление КС РФ по делу о проверке конституционности ряда статей Кодекса административного судопроизводства РФ, частей 1 и 2 статьи 110 Арбитражного процессуального кодекса РФ от 11.07.2017.

Все информационные материалы «Мозго и партнеры» доступны на нашем сайте и странице в LinkedIn.

Настоящий материал не является юридической консультацией, подготовлен исключительно в ознакомительных и информационных целях. «Мозго и партнеры» не несет ответственности за возможные последствия использования содержащихся в настоящем материале сведений без обращения к профессиональным консультантам.

Mosgo & Partners. Москва, 2017.

Судебные перипетии, связанные с наличием экономического интереса

Как следует из материалов дела, рассмотренного в Постановлении Президиума ВАС РФ № 13839/13, комиссия на основании отчета о рыночной оценке земли (который, как предписывает закон, прошел экспертизу в СРО) признала кадастровую стоимость участка равной рыночной. В итоге реальная цена участка уменьшилась более чем в четыре раза.

Однако администрация города не согласилась с размером установленной оценщиком рыночной стоимости и инициировала судебный процесс о признании ее недостоверной.

Первая и апелляционная инстанции пришли к выводу, что у администрации города отсутствует охраняемый законом экономический интерес в спорных правоотношениях, поскольку в силу положений ст. 24.19 Закона об оценочной деятельности оспаривать кадастровую стоимость участка государственные или муниципальные органы могут только в том случае, если он находится в собственности соответственно государства или муниципального образования. В данном случае собственником земли является частное лицо (ОАО).

Администрация города же свой экономический интерес обосновывала тем, что земельный налог является региональным налогом. Соответственно, поступления от него идут в муниципальный бюджет. Поэтому результаты определения кадастровой стоимости земельных участков, находящихся на территории муниципального образования и являющихся объектами налогообложения, затрагивают права в сфере экономической деятельности не только правообладателей земельных участков, но и муниципалитетов, поскольку неоправданное снижение кадастровой стоимости неизбежно скажется на пополнении бюджета.

Но, как отметили арбитры, круг участников налоговых правоотношений определен ст. 9 НК РФ, и в их числе исполнительный орган публично-правового образования не поименован. Следовательно, администрация города не может контролировать правильность определения базы по земельному налогу. Кроме того, суды указали, что администрация города не является главным администратором дохода бюджета по земельному налогу. Таким образом, собственного экономического интереса в этом деле администрация города не имеет (см. Постановление Третьего арбитражного апелляционного суда от 22.02.2013 № 03АП-6256/12, Решение Арбитражного суда Красноярского края от 03.12.2012 по делу № А33-11257/2012).

ФАС ВСО в Постановлении от 05.06.2013 № А33-11257/2012, напротив, признал наличие у администрации города собственного экономического интереса и привел при этом такие аргументы.

Формально исполнительные органы власти действительно не поименованы в ст. 24.19 Закона об оценочной деятельности в качестве субъектов, имеющих право обжаловать решения комиссий. Вместе с тем указанная норма не содержит каких-либо ограничений на возможность обжалования решения комиссии только определенными законом лицами.

О наличии экономического интереса у администрации города, по мнению ФАС ВСО, свидетельствуют следующие обстоятельства:

- земельный налог в полном объеме зачисляется в бюджеты городских округов (ст. 61.2 БК РФ);

- органы местного самоуправления самостоятельно организуют бюджетный процесс (ч. 1 ст. 132 Конституции РФ);

- вопросы формирования местного бюджета отнесены к вопросам местного значения (п. 1 ст. 16 Федерального закона от 06.10.2003 № 131-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации»);

- администрация города разрабатывает и исполняет городской бюджет (устав города).

В то же время факт признания наличия у администрации в данном вопросе собственного экономического интереса не оказал должного влияния на окончательное решение кассационной инстанции.

ФАС ВСО в итоге пошел по иному пути. Вердикт окружного суда таков: у администрации города отсутствуют правовые основания для оспаривания решения комиссии. Формально все требования закона при вынесении решения комиссией были соблюдены: собственник участка представил комиссии отчет о рыночной оценке земли, который является основанием для пересмотра кадастровой стоимости, и положительное экспертное заключение на него.

Фактически кассационная инстанция признала отчет оценщика достоверным априори. При этом арбитры не рассмотрели его по существу и не оценили обоснованность установленной им рыночной оценки стоимости земли. То есть, по версии арбитров, единственным и достаточным подтверждением реальности рыночной цены является положительное экспертное заключение СРО.