Примеры положительной судебной практики

Апелляционное определение ВС РФ от 6 июля 2018 г. N 46-АПГ18-11

Верховный суд РФ поддержал организацию, в качестве обоснования своей позиции суд указал, что судом первой инстанции не учтено, что в отношении данного объекта недвижимости ранее не проводились мероприятия по обследованию имущественного комплекса с целью определения вида его фактического использования и включения в Перечень на следующий год.

Также не может являться доказательством и основной вид деятельности организации, указанный в ЕГРЮЛ.

Отстоять свою позицию организации помог акт кадастрового инженера, подтверждающий, что помещения занимает сама организация.

Также аргументом в пользу позиции организации послужил тот факт, что нежилой комплекс расположен на земельном участке, вид разрешенного использования которого (под производственную базу) не предусматривает размещение офисных зданий делового, административного и коммерческого назначения.

Апелляционное определение ВС РФ от 26 июня 2018 г. N 18-АПГ18-15

По мнению судебных органов первой инстанции, спорные здания обоснованно включены в оспариваемый перечень объектов недвижимого имущества, поскольку эти здания сдаются в аренду, и в их помещениях располагаются вспомогательные службы арендаторов.

Доказательств тому, что на момент включения указанных зданий в оспариваемый перечень объектов недвижимого имущества 20 и более процентов от общей площади данных зданий предусматривали размещение офисов и сопутствующей офисной инфраструктуры, а также фактически использовались в этих целях, не представлено.

Верховный суд РФ указал, что отнесение помещения к офисному только на основании технических паспортов не допустимо. Необходимо установить фактический характер его использования.

Апелляционное определение ВС РФ от 20 июня 2018 г. N 71-АПГ18-6

Причиной включения спорных объектов в Перечень объектов недвижимого имущества, в отношении которых налоговая база определяется как кадастровая стоимость, послужили их названия: «Питьевая галерея «Фитобар», «Сауна, котельная», «Административно-приемный корпус», «Столовая», «Клуб-столовая», «Клуб-столовая», «Столовая».

Верховный суд поддержал позицию суда первой инстанции, что само по себе наименование здания без оценки иных фактических обстоятельств по делу не свидетельствует о правомерности его отнесения к объектам, указанным в статье 378.2 НК РФ.

Использование этих зданий санаторием связано непосредственно с осуществлением основной деятельности по организации оздоровительного отдыха и связанного с этим сервисного обслуживания.

Апелляционное определение ВС РФ от 20 июня 2018 г. N 18-АПГ18-13

Суд первой инстанции установил, что спорное здание расположено на земельном участке, вид разрешенного использования которого указан следующий – «предприятие продовольственного снабжения».

Вид разрешенного использования земельного участка размещение офисных зданий делового, административного и коммерческого назначения не предусматривает.

Исходя из экспликации к поэтажному плану здания, содержащейся в техническом паспорте, находятся помещения со следующими назначениями: «кабинет».

Иных сведений, позволяющих определить принадлежность указанных помещений к офисам и сопутствующей офисной инфраструктуре, в материалах административного дела не содержится.

Верховный суд полагает, что помещения, исходя только лишь из технического паспорта на здание, не могут быть однозначно отнесены к офисам, поскольку термин «кабинет» равным по значению с термином «офис» не является.

Апелляционное определение ВС РФ от 20 июня 2018 г. N 5-АПГ18-41

Суть спора- налоговый орган определил налоговую базу в соответствии со статьей 378.2 НК РФ в отношении трансформаторных подстанций.

Основание – трансформаторные подстанции расположены на земельном участке, имеющем вид разрешенного использования «для объектов общественно-делового значения; земельные участки, предназначенные для размещения объектов торговли».

Судебные органы указали, что здание трансформаторной подстанции не относится к объектам недвижимого имущества, в отношении которых налоговая база определяется как их кадастровая стоимость, поскольку с экономической точки зрения такой объект недвижимости не приносит самостоятельного дохода и его использование возможно исключительно по функциональному назначению.

Кроме того, трансформаторные подстанции относятся к объектам электросетевого хозяйства и размещение в них офисов, объектов торговли, общественного питания и (или) бытового обслуживания, прямо запрещено действующим законодательством РФ.

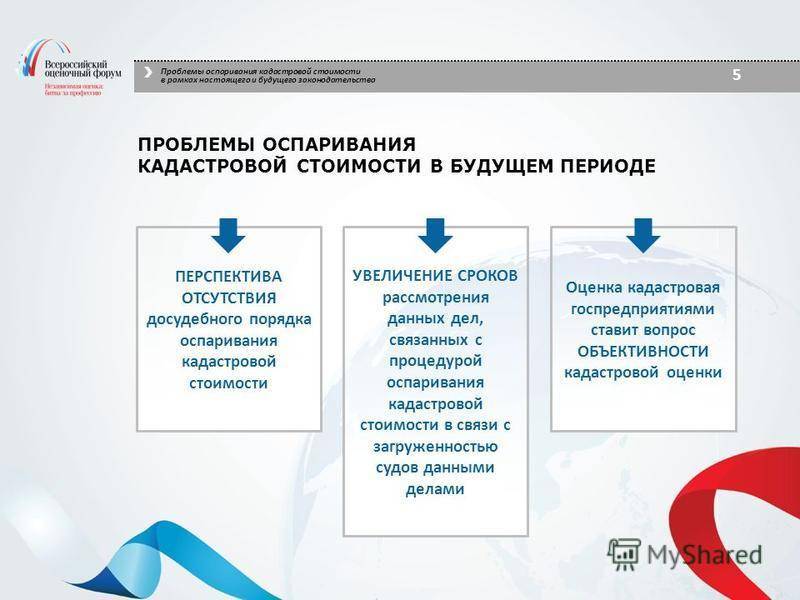

Переоценка стоимости и ее оспаривание в будущем

Наше законодательство одно из самых динамичных в мире. И законодательство в области налогообложения является ярким примером нестабильности в законодательстве. Так, в настоящее время принят во втором чтении Проект федерального закона «О внесении изменений в статью 52 части первой и часть вторую Налогового кодекса Российской Федерации».

В 2018 году при исчислении налога за 2017 год на территории 28 субъектов Российской Федерации применяется коэффициент 0,6, на территории 21 субъекта Российской Федерации – коэффициент 0,4, на территории 15 субъектов Российской Федерации – коэффициент 0,2. В остальных субъектах Российской Федерации коэффициент не применяется, поскольку решение о переходе к налогообложению по кадастровой стоимости не принято и налог исчисляется по инвентаризационной стоимости с учетом коэффициента-дефлятора.

Применение такого порядка исчисления налога на имущество физических лиц привело к существенному увеличению налоговой нагрузки на граждан, прежде всего, из-за резкого роста кадастровой стоимости объектов недвижимости.

В связи с этим законопроектом предусматривается отказ от применения указанного выше коэффициента начиная с исчисления налога за четвертый налоговый период применения кадастровой стоимости (коэффициент 0,8).

Таким образом, поправка является положительной и не должна привести к резкому росту кадастровой стоимости.

Одновременно законопроектом вводится новый коэффициент, ограничивающий ежегодное увеличение суммы налога на имущество физических лиц по кадастровой стоимости не более чем на 10 процентов по сравнению с предыдущим годом. Это тоже приведет к уменьшению случаев оспаривания стоимости для целей налогообложения.

Законопроектом также предусматривается:

1) возможность пропорционального (в зависимости от количества месяцев в налоговом периоде) определения налоговой базы по налогу на имущество организаций и налогу на имущество физических лиц в случае изменения качественных и (или) количественных характеристик объектов недвижимости в течение налогового периода.

2) исключение возможности перерасчетов сумм земельного налога и налога на имущество физических лиц, уплаченных налогоплательщиками на основании ранее направленных налоговых уведомлений за прошедшие налоговые периоды, за исключением случаев уменьшения суммы налога в результате такого перерасчета.

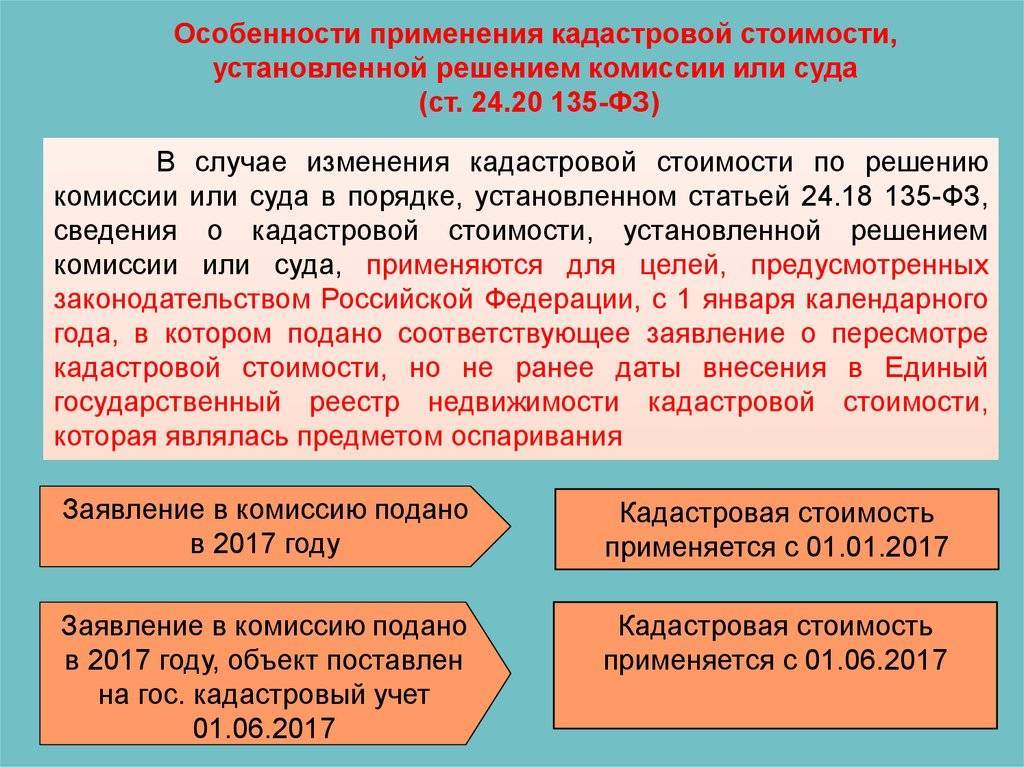

3) применение для целей налогообложения измененной кадастровой стоимости с даты начала применения ошибочной (оспоренной) стоимости, а не с года подачи заявления об оспаривании.

То есть можно будет не платить за ошибки чиновников, как предусмотрено в настоящее время. Данная поправка позволит снизить риски налогоплательщиков, которые связаны с длительными процедурами оспаривания стоимости.

Кроме того, законопроектом предусмотрен также ряд уточняющих изменений, направленных на разрешение неурегулированных вопросов, возникающих при применении глав 31 и 32 Налогового кодекса Российской Федерации, среди которых необходимо выделить следующие:

1) в настоящее время к льготной категории граждан по налогу на имущество физических лиц и земельному налогу отнесены инвалиды с детства. Между тем к данной категории граждан относятся только лица, достигшие возраста 18 лет, имеющие группу инвалидности с определением причины инвалидности «инвалид с детства». При этом дети-инвалиды составляют самостоятельную категорию.

2) в отношении физических лиц – собственников жилых домов, квартир и комнат Налоговый кодекс Российской Федерации предусматривает ряд налоговых преимуществ по налогу на имущество физических лиц в виде налоговых вычетов, налоговых льгот и пониженных налоговых ставок. Между тем в отношении таких жилых помещений, как части жилых домов и части квартир, налоговые преимущества не применяются, поскольку они не выделены как самостоятельные объекты налогообложения.

3) в отношении физических лиц – собственников гаражей и машино-мест Налоговый кодекс Российской Федерации предусматривает налоговые преимущества в виде налоговых льгот и пониженных налоговых ставок. Между тем установленные налоговые преимущества не применяются в отношении объектов, расположенных в объектах недвижимости торгового, офисного и бытового назначения, включенных в перечень, утверждаемый субъектами Российской Федерации.

предлагается распространить установленные Налоговым кодексом налоговые преимущества в отношении любых гаражей и машино-мест вне зависимости от их включения в соответствующий перечень субъекта Российской Федерации.

Это тоже является положительной тенденцией и снизит риски в части обжалования стоимости.

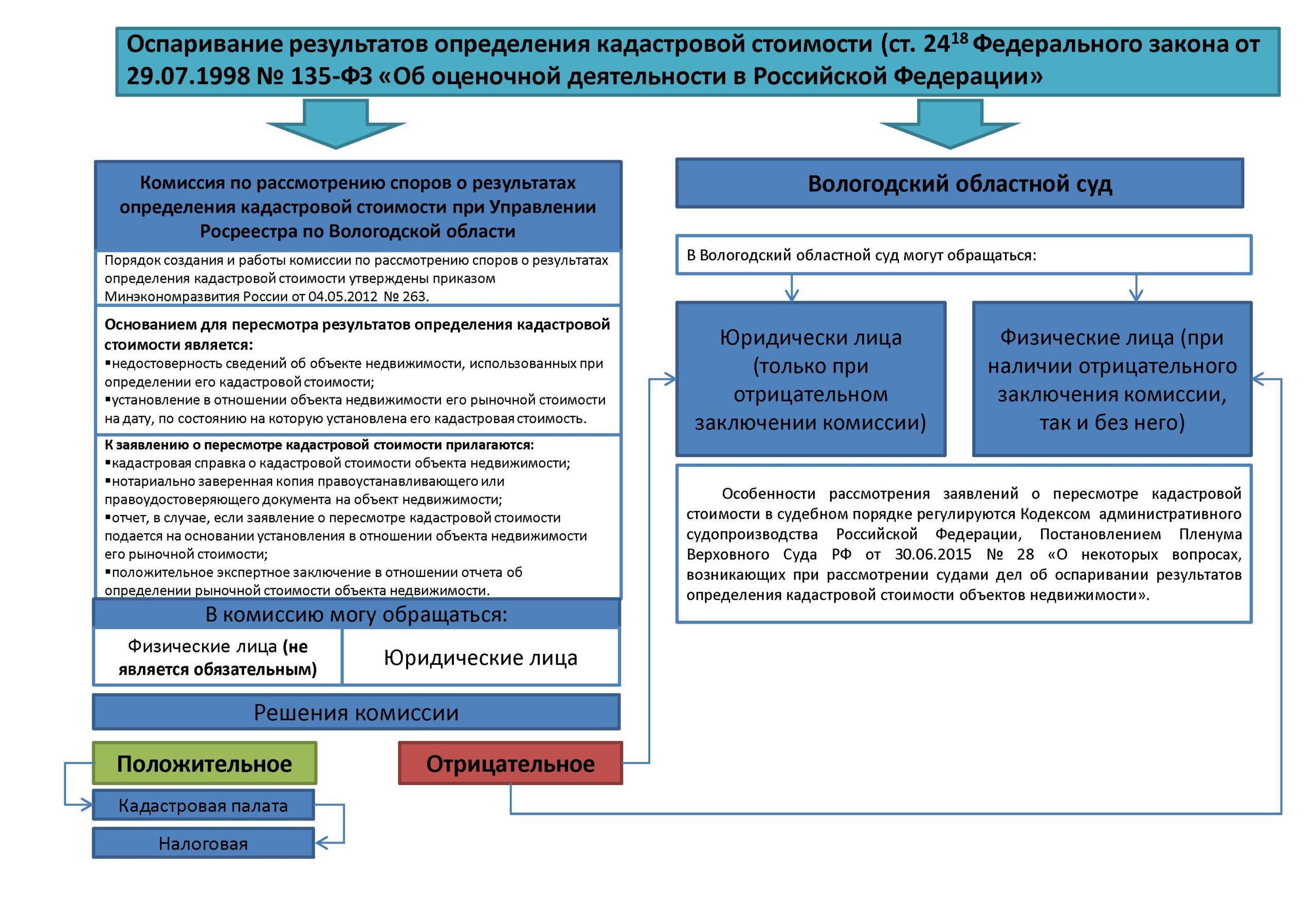

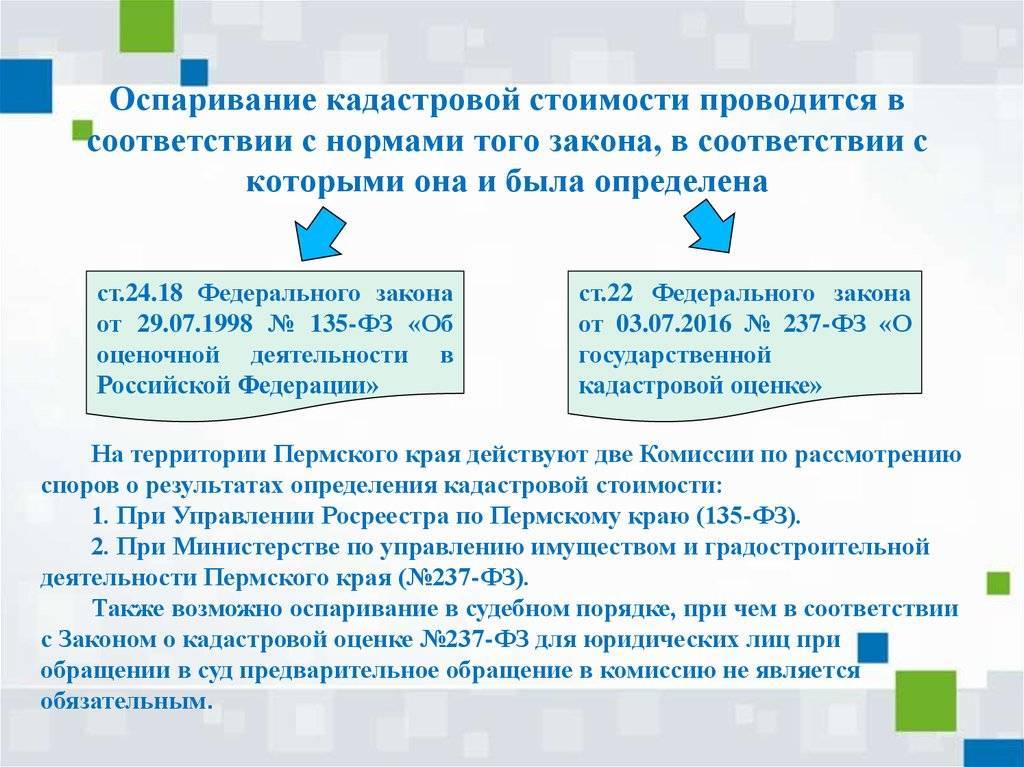

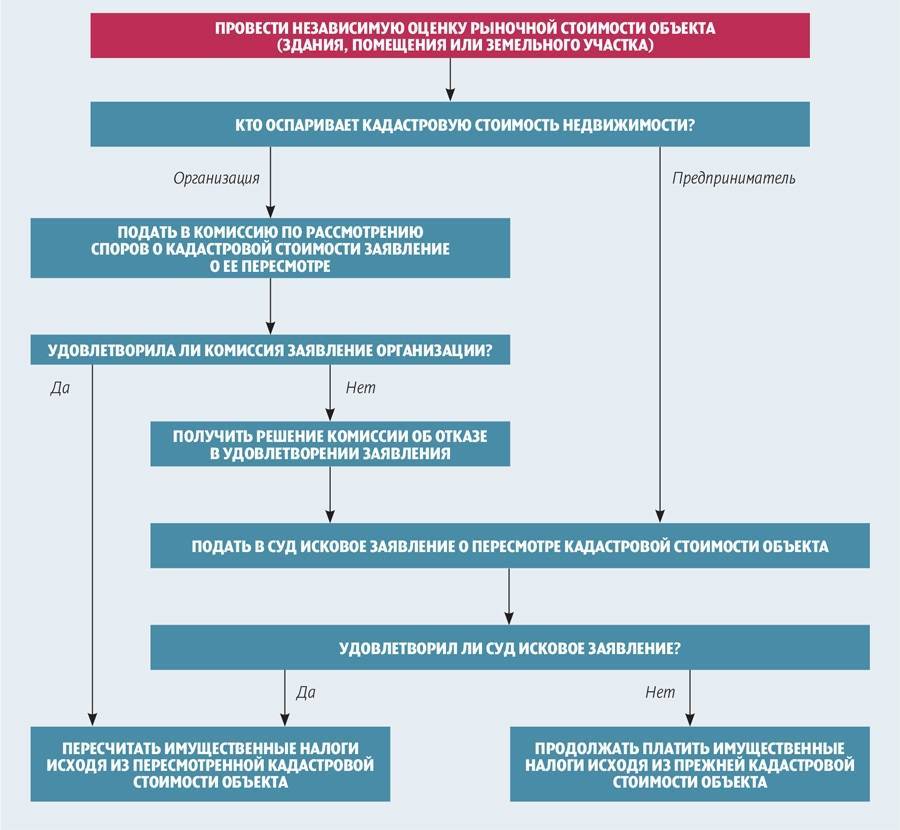

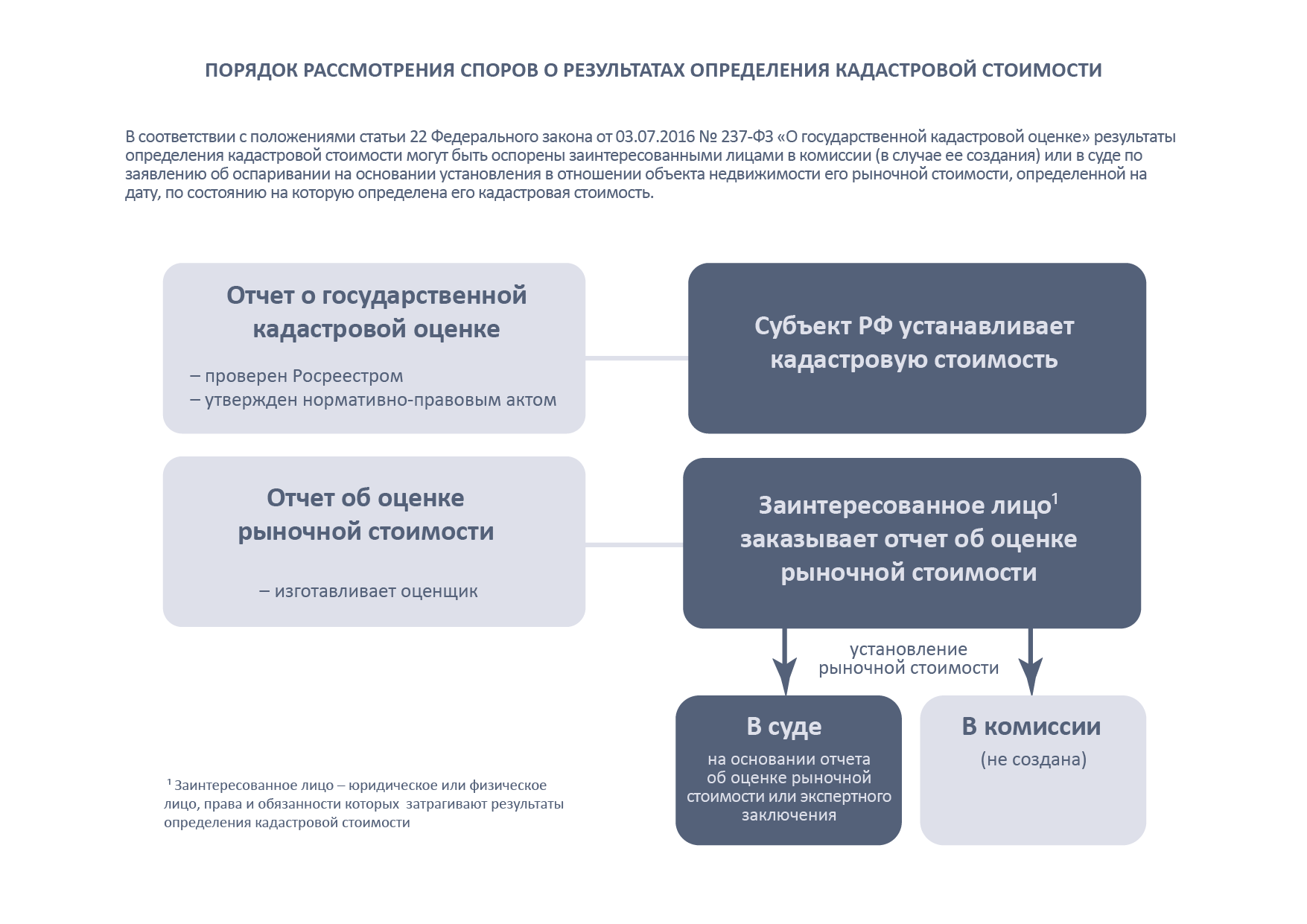

Судебное оспаривание кадастровой стоимости

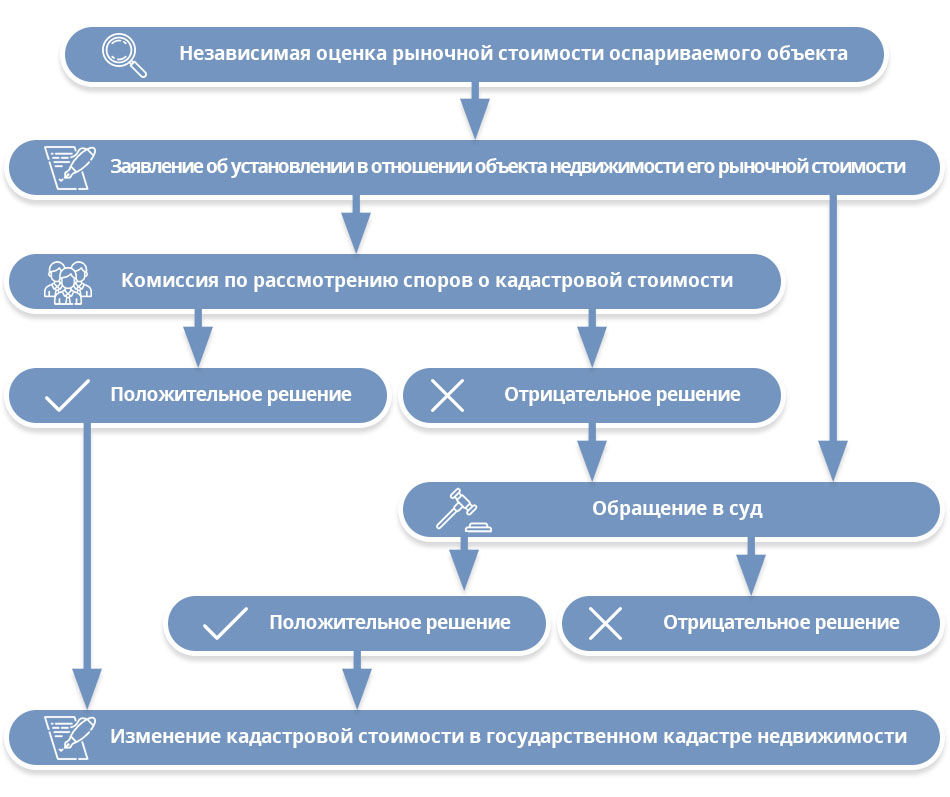

Заявить об оспаривании кадастровой стоимости можно непосредственно в суд, минуя стадию ее обжалования в комиссии. Порядок судебного оспаривания кадастровой стоимости регулируется главой 25 Кодекса административного судопроизводства РФ (КАС РФ).

Подавая иск в суд, нужно уплатить госпошлину. Ее размер установлен в соответствии с пп. 7 п. 1 ст. 333.19 НК РФ. Госпошлина составляет:

- 300 рублей – для физлиц (в том числе ИП);

- 2 000 рублей – для организаций.

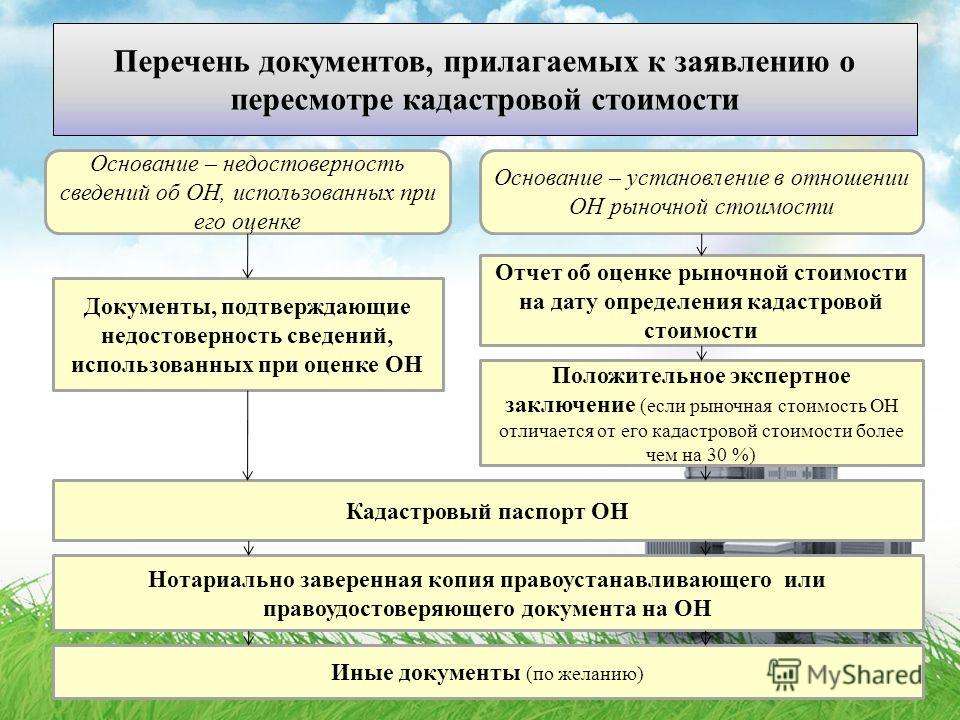

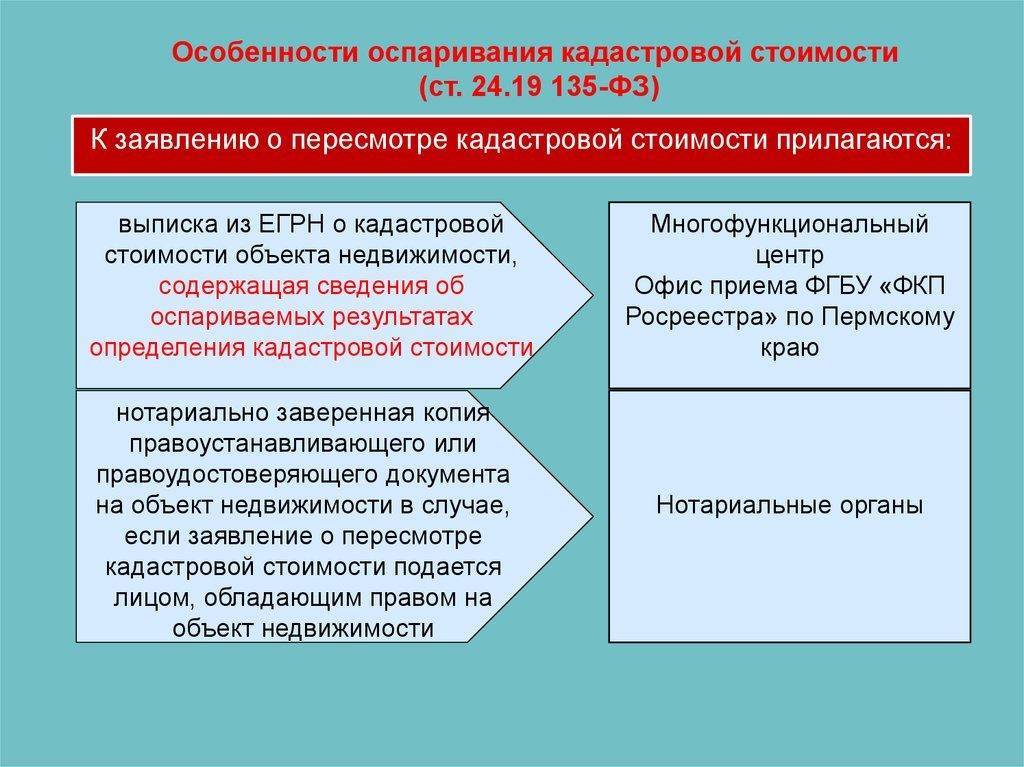

Наряду с исковым заявлением в суд необходимо представить:

- выписку из Единого государственного реестра недвижимости об оспариваемой кадастровой стоимости объекта;

- копию правоустанавливающего документа на объект недвижимости (например, копию свидетельства о праве собственности).

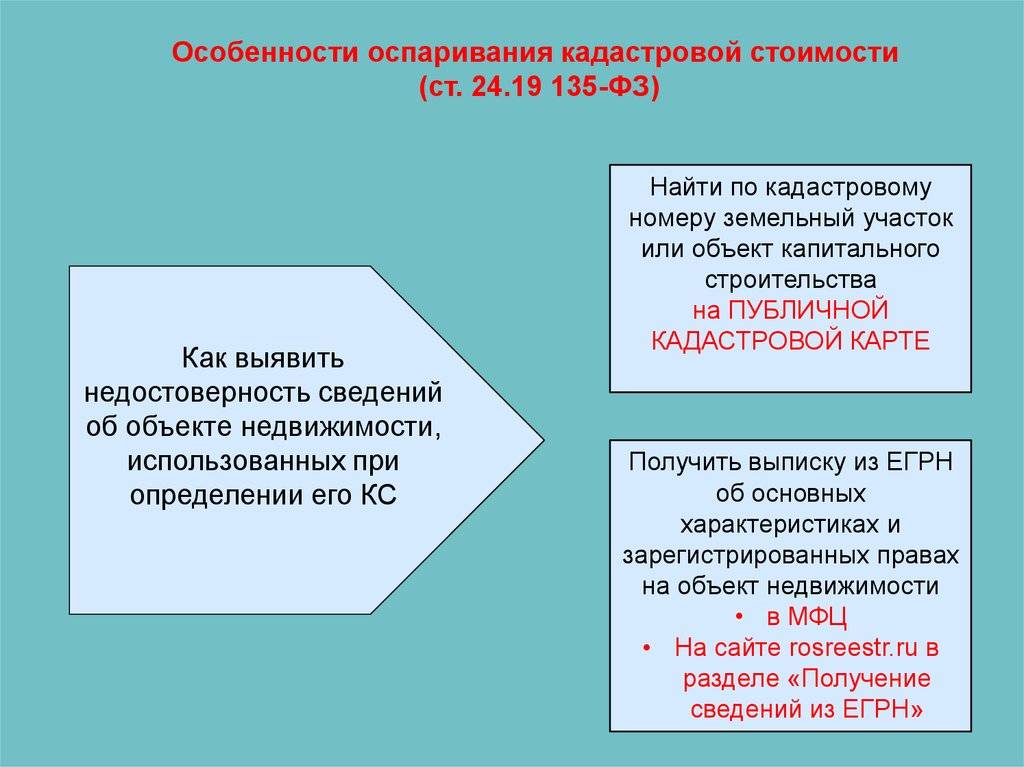

Также в суд представляются документы, которые доказывают недостоверность сведений о недвижимости, использованных при определении его кадастровой стоимости.

Данный факт могут доказывать документы, определяющие правильную площадь недвижимости, ее действительное местоположение, целевое назначение и степень аварийности. Сюда можно приложить документы о скрытых недостатках недвижимости или информацию о том, когда в последний раз производился ее капитальный ремонт.

Если до обжалования кадастровой стоимости заявитель установил рыночную стоимость недвижимости, он предоставляет в суд также отчет оценщика. Если рыночная стоимость объекта не устанавливалась, отчет не нужен. Документы и материалы, подтверждающие соблюдение досудебного порядка урегулирования спора, предоставлять также не нужно.

Суд пересмотрит кадастровую стоимость в следующих случаях:

- если заявитель докажет, что при определении стоимости объекта действительно использовались недостоверные сведения;

- если заявитель установит рыночную стоимость недвижимости и подтвердит этот факт надлежащим отчетом оценщика.

Спор должен быть рассмотрен судом в течение двух месяцев со дня поступления искового заявления. По сложным делам срок может быть продлен еще на один месяц (ст. 141 КАС РФ).

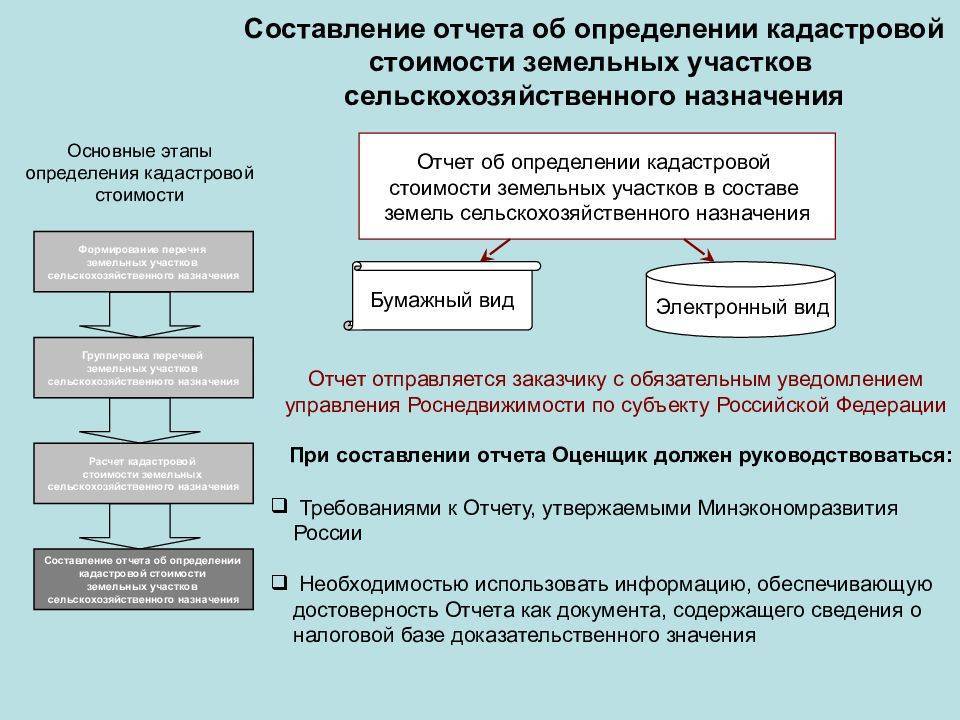

Как оспорить кадастровую стоимость недвижимости в 2020 году

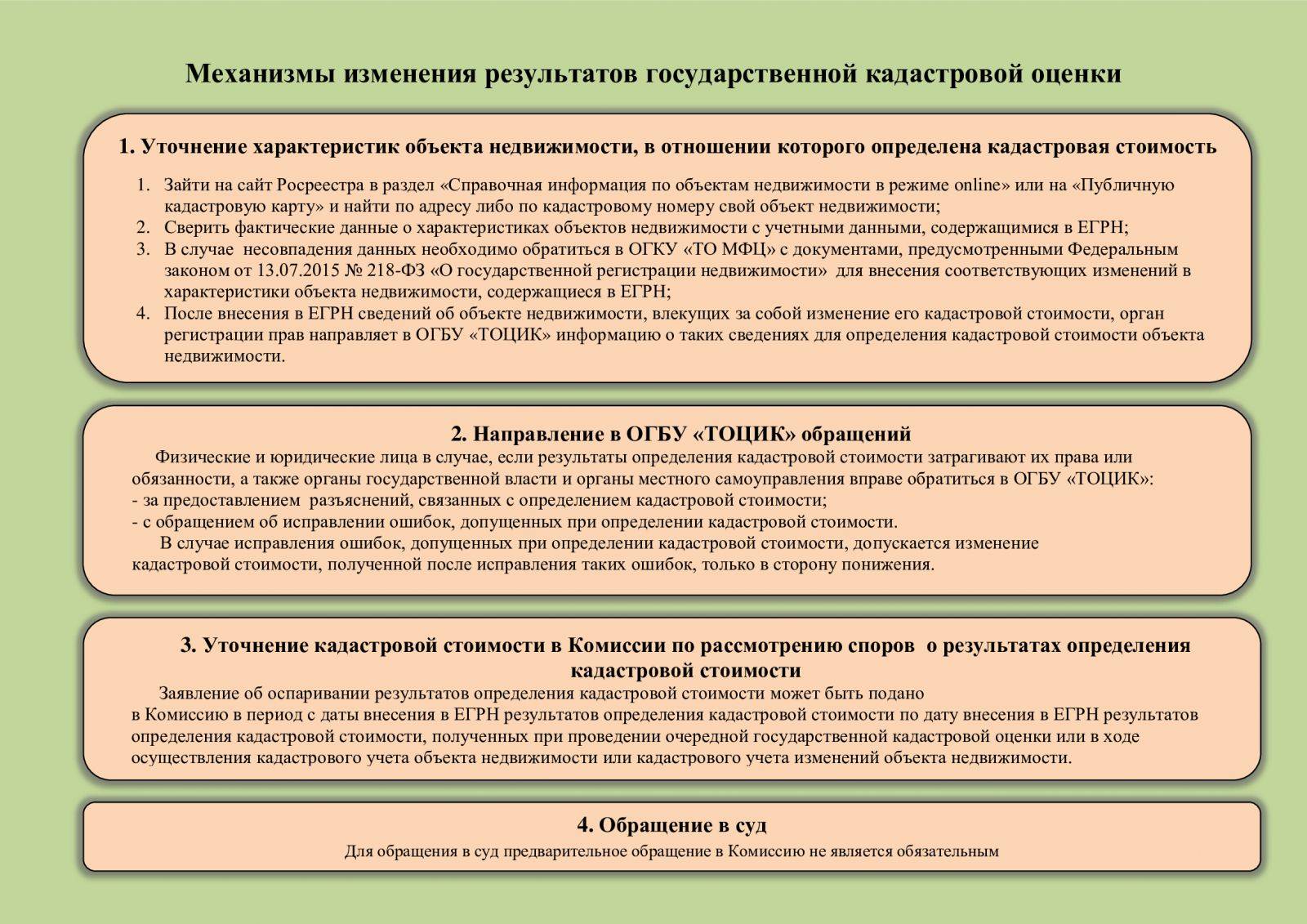

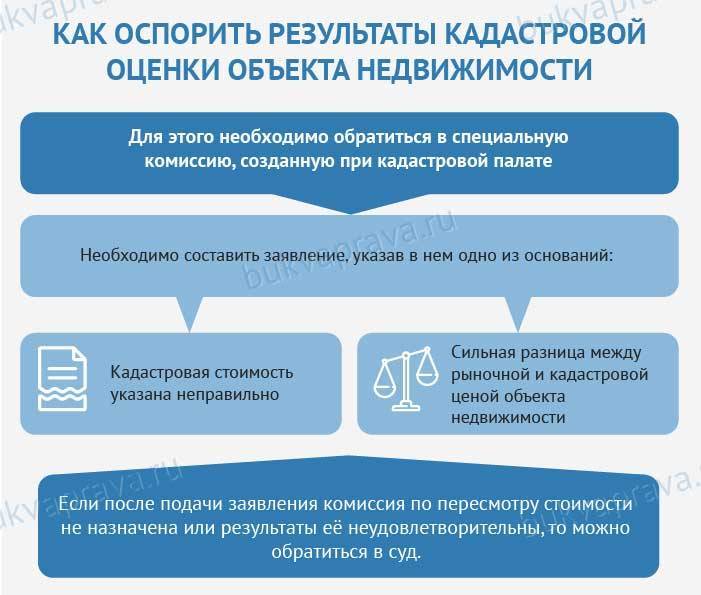

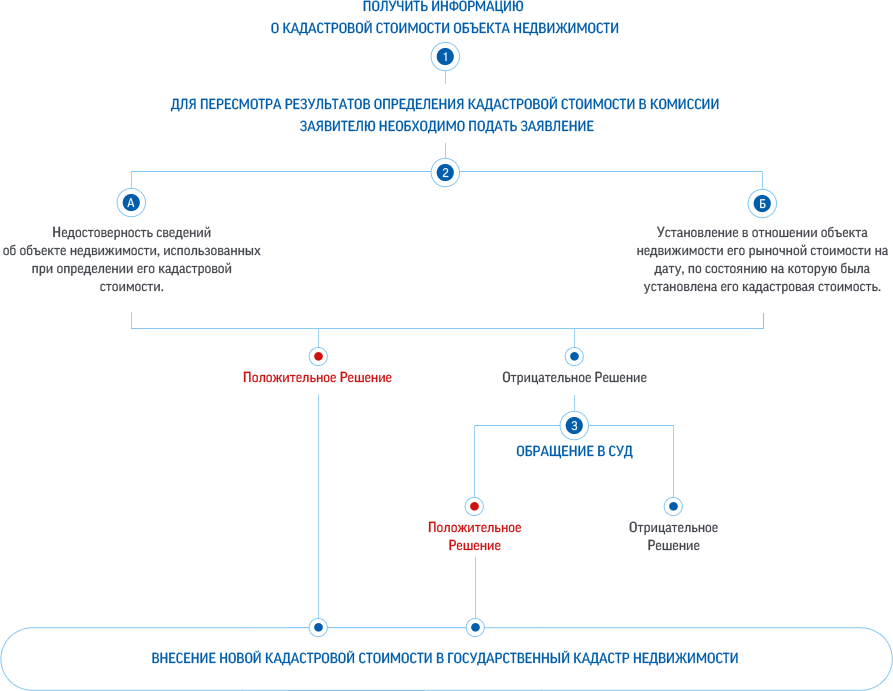

Согласно 237-ФЗ оспорить кадастровую стоимость можно с момента, когда сведения о кадастровой стоимости включены в ЕГРН, но до момента, когда сведения в ЕГРН изменятся в связи с новой оценкой или по итогам оспаривания. Основанием для спора может быть установление рыночной стоимости объекта, когда собственник считает, что размер кадастровой стоимости завышен или рассчитан с нарушениями или неточностями. Причины неточностей могут быть следующими:

слишком различаются рыночная и кадастровая цена;

не учтен размер рыночной стоимости аналогичных объектов, расположенных в данной местности;

не приняты во внимание местоположение, тип объекта и исторический статус;

не учтена инфраструктура, инженерные коммуникации, геофизические данные и др. Собственнику участка или недвижимого имущества следует обратиться в Росреестр (комиссию по рассмотрению споров) или в суд

Для этого нужно написать заявление (иск – в случае обращения в суд) и приложить ряд документов:

Собственнику участка или недвижимого имущества следует обратиться в Росреестр (комиссию по рассмотрению споров) или в суд. Для этого нужно написать заявление (иск – в случае обращения в суд) и приложить ряд документов:

- Копию документа, удостоверяющего право собственности.

- Выписку из реестра недвижимости (в электронном виде с сайта Росреестра).

- Отчет о независимой оценке (на ту же дату, на которую установлена кадастровая стоимость, указанная в ЕГРН).

- Доказательства, полученные при проведении независимой экспертной оценки.

Комиссией заявление рассматривается в течение месяца. Её решение, в дальнейшем, можно оспорить в суде. Если суд в рассмотрении кадастровой оценки отказал, снова обратиться в комиссию за пересмотром уже не получится.

Полезно

Получить знания в области законодательства и методических рекомендаций процесса оспаривания с примерами российской судебной практики можно на семинаре Учебного центра «Финконт»:

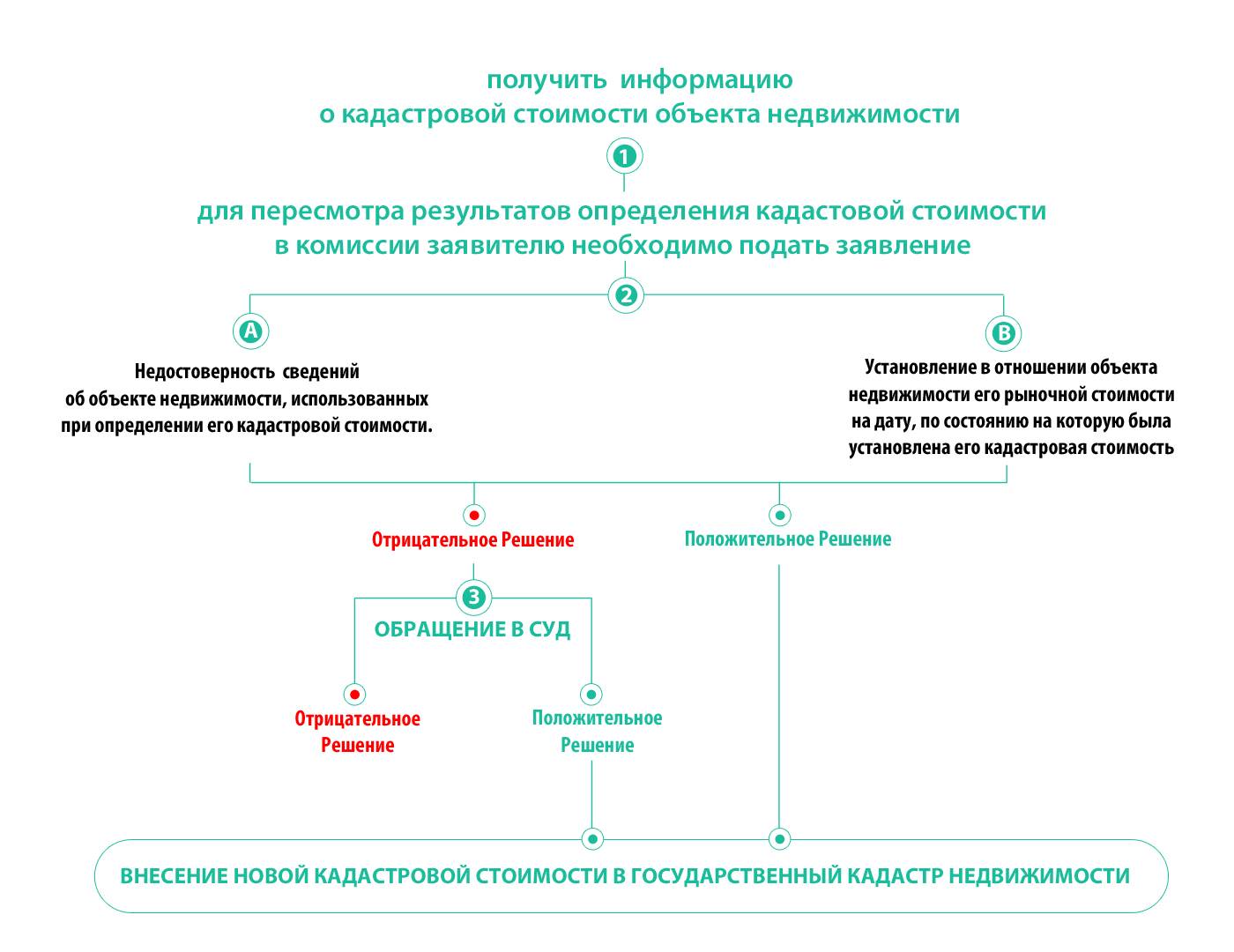

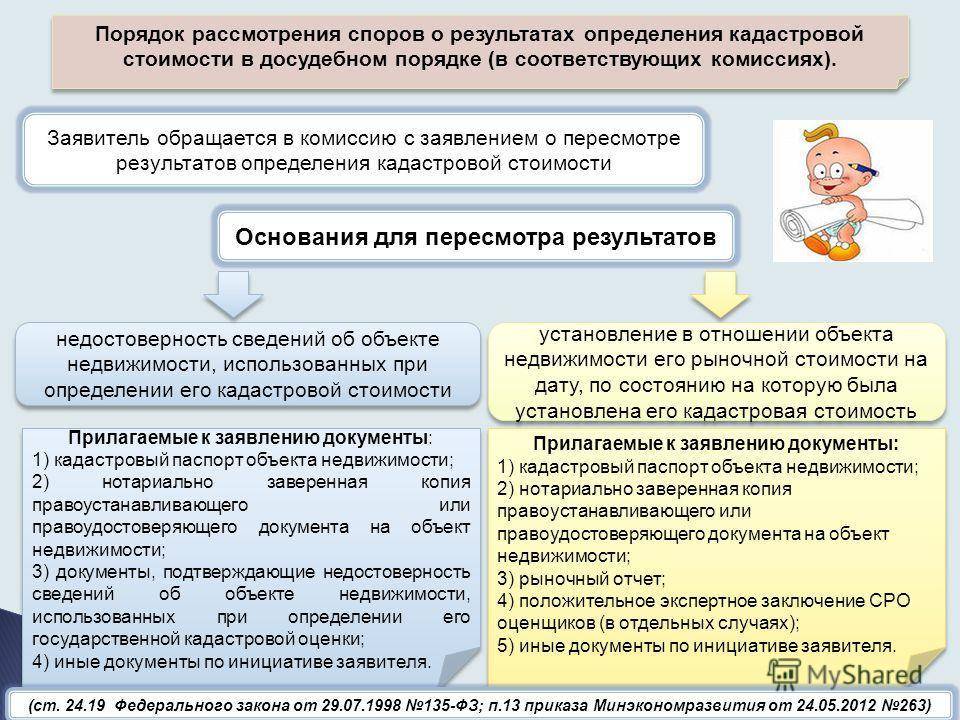

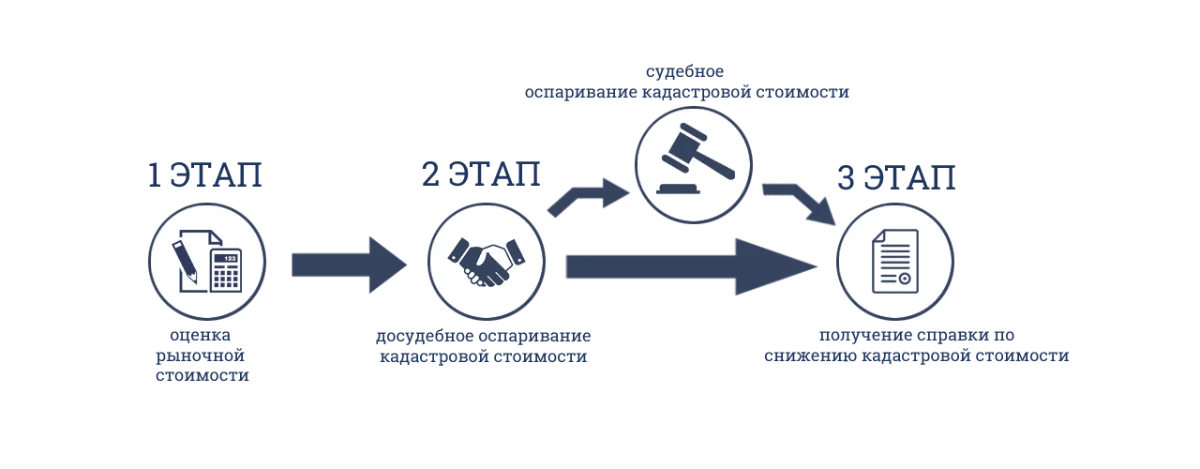

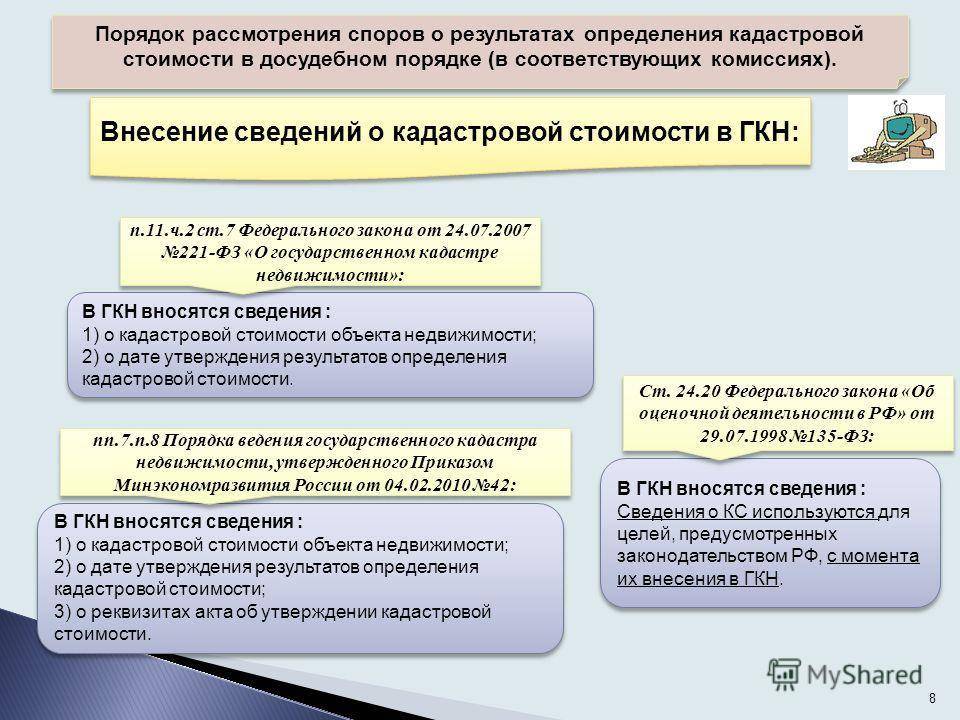

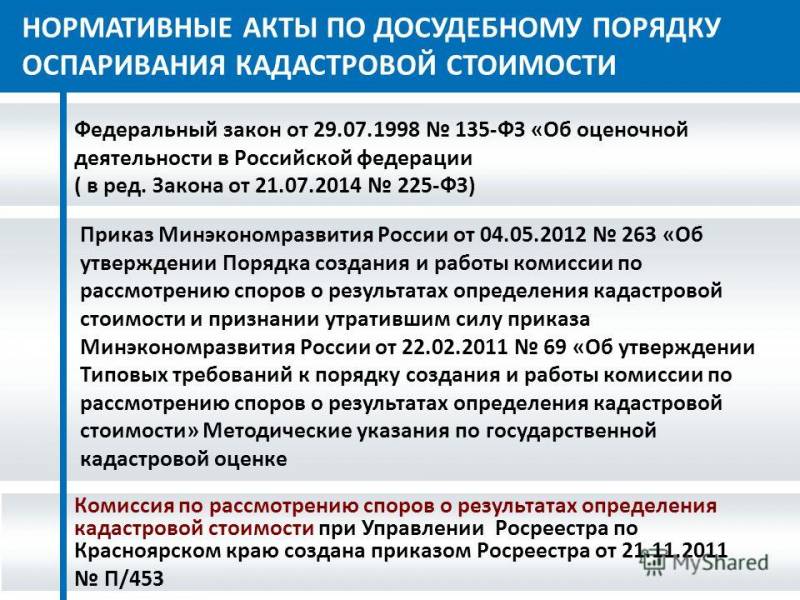

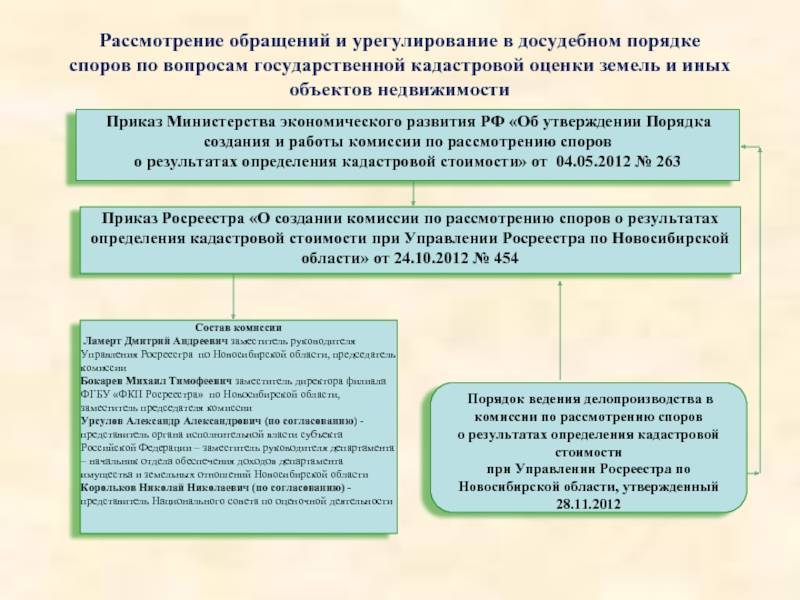

Досудебный порядок оспаривания кадастровой стоимости

Помимо изменения правил подведомственности дел об оспаривании кадастровой стоимости для юридических лиц введен досудебный порядок.

Обязательные требования для оспаривания кадастровой стоимости

Перед обращением в суд компания обязана направить соответствующее заявление с необходимым приложением документов в комиссию при территориальном органе Росреестра. Для сведения к заявлению прикладывается тот же перечень документов, что и для суда. Основными являются отчет об оценке рыночной стоимости участка и экспертное заключение по отчёту.

При несоблюдении необходимых действий по урегулированию вопроса уменьшения кадастровой стоимости до рыночной, до суда, влечет юридически значимые последствия для заявителей.

Как правило, последствием является:

- Оставление иска без движения с предложением предоставить заключение комиссии

- Возврат заявления истцу

Порядок досудебного урегулирования споров по кадастровой стоимости

Досудебный порядок урегулирования спора заключается в следующем. Юрлицам, имеющем в собственности земельный участок, необходимо обратится в специальную комиссия для решения вопроса снижения кадастровой стоимости до рыночной. Основная суть урегулирования спора, является предъявление требований о нарушении права.

В такой ситуации заявитель обращается в связи с несогласием кадастровой стоимости объекта недвижимости. Досудебный порядок побуждает стороны решить спор самостоятельно, не вмешивая сюда судебные органы и использование искового производства. Если досудебный порядок не удовлетворяет заявителя, то он имеет право дальнейшего решения вопроса в суде.

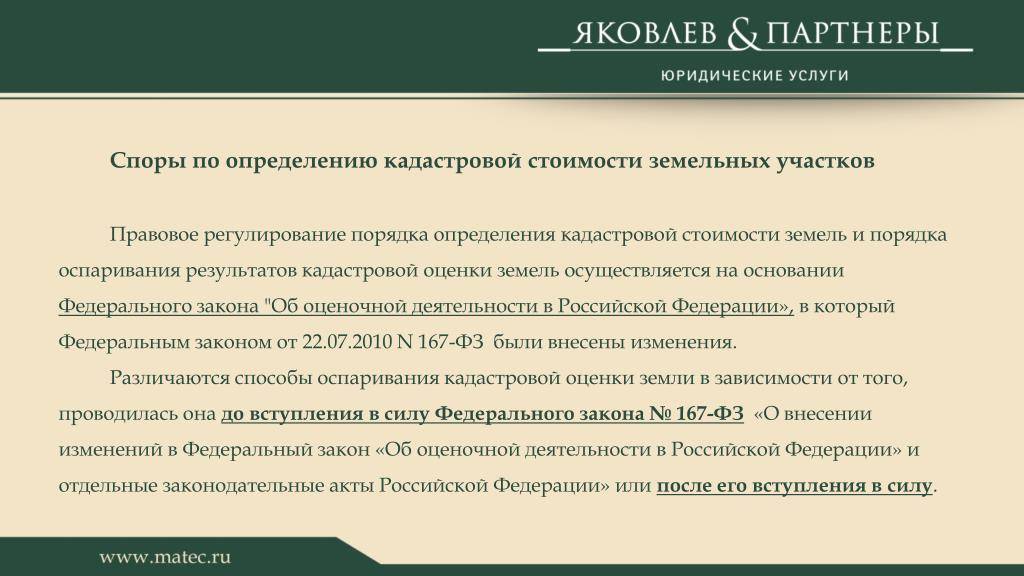

Указанный порядок распространяется на два вида дел, связанных с кадастровой стоимостью: когда требования заключаются в установлении кадастровой стоимости в размере рыночной и когда требования об изменении кадастровой стоимости основаны на том, что она была определена на основании недостоверных сведений об объекте недвижимости (в том числе о целевом назначении этого объекта).

Действия судов при несоблюдении досудебного порядка

В случае обращения юридических лиц, напрямую в суд с иском о снижении кадастровой стоимости, миную комиссию, областные суды вынуждены возвращать исковые заявления, лишь только по причине несоблюдения обязательного досудебного порядка. Проблема в том, большинство собственников земельных участков, остались в неведении, что для решения спора с учетом изменений законодательства РФ, необходимо обращаться в областной суд по подведомственности.

Вероятно, для многих эта норма осталась незамеченной или игнорируемой, в результате чего в новых поступлениях судебной практики можно найти немало определений судов, об оставлении без рассмотрения заявлений компаний об оспаривании кадастровой стоимости из-за того, что компании предварительно не обратились в досудебную комиссию.

При этом законодательством об оценочной деятельность прописана норма, согласно которой, в случае оспаривания результатов определения кадастровой стоимости в суде решение комиссии не является предметом будущего судебного разбирательства. Это значит, что суд должен будет изучить вопрос по существу, а не ограничиваться исследованием причин и законности принятия отказного решения комиссией.

Практика досудебного порядка для физических лиц

Не исключено, что на практике компании будут пытаться обойти обязательное обращение в специальную комиссию, путем отчуждения земельных участков физическим лицам. Учитывая тот факт, что для физических лиц досудебный порядок не обязателен, о чем есть ссылка в законе об оценочной деятельности.

Так же есть еще один вариант решения этого вопроса уменьшения кадастровой стоимости земельного участка. Компании скорее всего будут использовать практику заключения краткосрочных договоров аренды земельного участка с физическими лицами, находящимися в доверительных отношениях и добросовестно исполняющих условия договора аренды.

Определяя в них формулу расчета арендных платежей в процентном соотношении, например, как вариант – 0,01 процента от кадастровой стоимости.

Поскольку итоговая оплаты по договору аренды будет зависеть от размера кадастровой стоимости, гражданин, являющийся арендатором, приобретет формальное основание обратится с иском в областной суд о снижении кадастровой стоимости земельного участка до рыночной.

Остались вопросы?

Пожалуйста, заполните форму, которая находится ниже и опишите Вашу проблему.Мы постараемся ответить Вам как можно быстрее!

Кто имеет право обжаловать стоимость

Обратиться с заявлением об оспаривании имеют право собственники земельных участков, а также лица, которым он принадлежит на праве постоянного пользования или пожизненного владения с возможностью наследования. Ими могут быть и физические и юридические лица. Если участок находится в общей долевой собственности, то заявление принимается от всех сособственников. Это же правило касается и коллективных хозяйств, которые могут снизить кадастровую стоимость только по обоюдному согласию.

Правом оспаривания наделены также лица, которые осуществляют землепользование, если они внесли следующие изменения:

- Уменьшили площадь;

- Оформили обременение;

- Поменяли категорию земли или вид разрешенного использования.

В основном в обжаловании заинтересованы собственники, которые не хотят переплачивать имущественный налог, а также арендаторы, желающие уменьшить арендные платежи. Однако инициировать изменения может даже орган местного самоуправления, если обнаружит ошибку в документах.

Как обжаловать кадастровую стоимость?

- неверные данные по оценивании участка;

- даты назначения рыночной и кадастровой стоимости совпадают.

тут

Неправильная оценка и установка ошибочной кадастровой стоимости – серьёзная проблема, которая может обернуться для правообладателя такой недвижимости огромными потерями вплоть до нескольких миллионов ежегодно.

Внесудебное оспаривание

1. Обратиться в управление Росреестра.

- ФИО;

- адрес фактического проживания;

- информацию, по которой кадастровая стоимость считается ошибочной.

скачать здесь

40,5 Kb

здесь.

15,75 Kb

Юридические лица, в отличие от физических, будут проходить внесудебную комиссию по решении споров в обязательном порядке.

- справка с точной кадастровой стоимостью участка;

- подтверждённая нотариусом копия документа, удостоверяющего наличие прав на данный участок;

- документы, объясняющие ошибочность кадастрового оценивания.

- отчёт о рыночной стоимости;

- выводы эксперта о назначении рыночной стоимости.

www.deubew.ruwww.1mok.ruwww.gk-metrix.ru

- перечисленных выше документов нет в наличии;

- было нарушение в сроках подачи заявления;

- рыночная и кадастровая стоимость отличаются меньше, чем на 10%;

- присутствуют другие факторы, индивидуальны для каждого заявителя.

2. Принять участия в заседании комиссии.оценка участка

Судебное оспаривание

скачать здесь.

46,5 Kb

- требования о повторной переоценке кадастровой стоимости;

- оспаривание неправомерной деятельности комиссии (если перед этим было совершено такое обращение).

В ходе судебного разбирательства Вам скорей всего понадобиться помощь квалифицированного юриста. В таком случае суду может потребоваться нотариально заверенная доверенность, в данном случае оформленная на юриста.

- любые сведения, касающиеся конечного решения комиссии;

- нормативно-правовые акты, исходя из которых можно увидеть неправильность окончательного решения комиссии (либо её бездействие).

- реквизиты суда;

- реквизиты истца;

- сведения об ответчике;

- права и свободы, которые были нарушены;

- информацию об обращении в комиссию и её итоговом решении.

- документ о кадастровой стоимости;

- заверенная нотариусом копия прав на земельный участок;

- документы, обосновывающие сомнительность кадастровой оценки;

- документы, подтверждающие ошибки при оценивании;

- соответствующий отчёт, если основой иска является установление рыночной стоимости;

- выводы эксперта, составленные при оценивании участка;

- результаты разбирательства комиссии (при необходимости);

- квитанция об уплате госпошлины.

Могут потребоваться также другие документы, необходимые именно в Вашем конкретном случае. Перечисление всех документов и их вариаций в том или ином судебном случае не представляется возможным, так как каждая процедура индивидуальна.

- не позже 5 лет, начиная с момента занесения информации в государственный кадастр;

- в течение 3 месяцев с даты, когда было обнаружено нарушение прав и свобод истца.

Основания для оспаривания

Вступить в спор можно в нескольких случаях:

- Если в результате проведённой ревизии была допущена ошибка в расчётах или неверно применялись параметры участка. Например, его стоимость или категория земель.

- Если в результате внешних влияний была нанесена плодородному слою почвы. Например, в результате природных катаклизмов или выброса ядохимикатов от расположенного вблизи ЗУ предприятия.

- Когда КС существенно превышает рыночную.

- В иных случаях, если правомерные претензии заявителя не были приняты органом кадастрового учёта.

Для подачи взыскания обязательны требования по добросовестному оформлению документации на землю. В этом случае взыскатель вправе возбудить судебное рассмотрение дела, подачей искового заявления, что является главным основанием процедуры оспаривания.

Распределение судебных расходов после вынесения решения по делу

Заявитель при подаче заявления должен оплатить госпошлину по каждому объекту, чью стоимость по кадастровой оценке он оспаривает. Судебные расходы в деле распределяются по правилам процессуального законодательства.

Если заявление лица было удовлетворено судом, то понесенные расходы в суде возлагаются на орган, проводивший очередную кадастровую оценку, оспоренную судом.

Однако, в том случае, когда в суде ответчиком не оспаривалась стоимость заявителя, который требовал ее приравнять к рыночной стоимости, то расходы, возникшие в деле, возлагаются на заявителя.

В данной ситуации решение было принято в пользу заявителя, но не против ответчика или иного заинтересованного лица, которые не высказывали в суде возражений по этому поводу.

При установлении в суде кадастровой или технической ошибки, допущенной при очередной оценке, расходы возлагаются на орган, проводивший очередную оценку, так как на него возлагается внесение исправлений в результаты кадастровой стоимости.

Если оспаривалось решение или бездействие Комиссии образуемой при досудебном порядке обжалования организацией сведений кадастровой стоимости, то расходы, понесенные в суде передаются в государственный орган создавший данную Комиссии из федерального бюджета.